西泵股份:产能释放+外延布局,“泵”发新活力

2020-06-19 23:01:57 sunmedia 99

推荐逻辑:公司主业经营扎实,水泵、排气歧管产品国内市占率分别位居第一、第二;毛利率水平快速提升,未来几年高端产品如离合器电子开关水泵、涡轮增压器壳体等占比进一步提升,良品率提升、规模效应发挥将显著提升公司毛利率水平;产能充足,利用率提升迅速释放业绩,公司各类产品产能充足,后续几年无须大的资本开支,产品上量迅速提升盈利能力;外延布局渐行渐近,业绩与估值齐飞,公司上市以来未实施过增发股权收购资产,我们预计公司有望通过成立产业并购基金或外延并购方式来寻求升级转型,实现业绩及估值齐飞。

主业扎实,客户优质,产品升级持续提供发展动力。公司以汽车水泵、排气歧管以及涡轮壳等汽车零配件为主要产品,其中汽车水泵和排气歧管目前的产能分别超过1100万只和500万只,国内市场占有率分别位居第一、第二,客户包括戴姆勒、沃尔沃、一汽大众、上海大众、上汽通用、德国道依茨、意大利菲亚特、康明斯、博格华纳、福特等知名企业。随着汽车节能减排要求不断提高和新能源汽车的放量,公司电子水泵、离合器电子开关水泵等附加值高的新产品将持续放量,产品升级为公司持续提供发展动力。

良品率及规模效应迅速提升涡壳产品盈利能力。2015年我国涡轮增压器乘用车车型渗透率约20%,预计2020年渗透率超过50%,结合乘用车销量增速,涡轮增压器十三五期间复合增速将达30%。公司涡壳产品已配套全球第二、第三大涡轮增压器总成商(博格华纳、三菱重工),根据现有开发进展及订单,预计20172018年涡壳产量将达到100万只和140万只,涡壳产品随着良品率提升及规模效应,将成为公司业绩增长助推器。

外延汽车电子实现业绩、估值齐飞。公司2011年上市以来,至今没有实施过增发股权收购资产,而公司现有水泵产品中,核心部件如温控模块、电子控制模块、热管理系统等电子系统均为外购,限制公司盈利能力进一步提升,因此我们预计公司有望通过成立产业并购基金或外延并购方式来寻求升级转型,实现业绩及估值齐飞。

盈利预测与投资建议。我们预计公司20162018年EPS分别为0.31元、0.43元、0.56元,对应动态市盈率为47倍、33倍和25倍,首次覆盖,给予“买入”评级。

风险提示:涡轮增压器壳体增速及毛利率提升或不及预期;外延进展或不及预期;传统水泵类业务或继续下滑的风险。

未知来源

免责声明:商媒在线所提供的信息及图片除原创外,有部分资讯和图片从网络等媒体收集而来,版权归原作者及媒体网站所有,商媒在线力求保存原有的版权信息并尽可能注明来源;部分因为操作上的原因可能已将原有信息丢失,敬请原作者谅解,如果您对商媒在线所载文章及图片版权的归属存有异议,请立即通知商媒在线,商媒在线将立即予以删除,同时向您表示歉意!

相关推荐

最新资讯

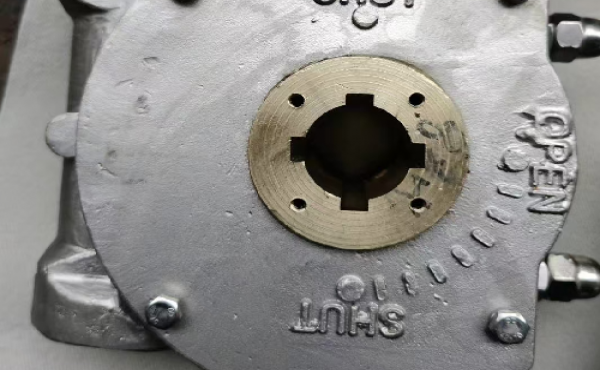

闸阀伞齿轮箱结构工作原理——以上海禹轩阀门为例

11-21

604

阀门伞齿轮与正齿轮的区别——以上海禹轩阀门为例

11-21

275

阀门伞齿轮手动装置:提升操作效率与安全性的关键

11-21

667

上海禹轩阀门的蜗轮箱内部配件蜗轮(齿轮)设计说明

11-21

195

阀门蜗轮箱成品的组成零件解析——以上海禹轩阀门为例

11-21

318

中石化贵州能化织金采购上海禹轩阀门涡轮箱应用PGA项目

11-21

465

宁夏电力英力特化工球阀驱动装置技改项目:创新引领,提升效能

11-21

268

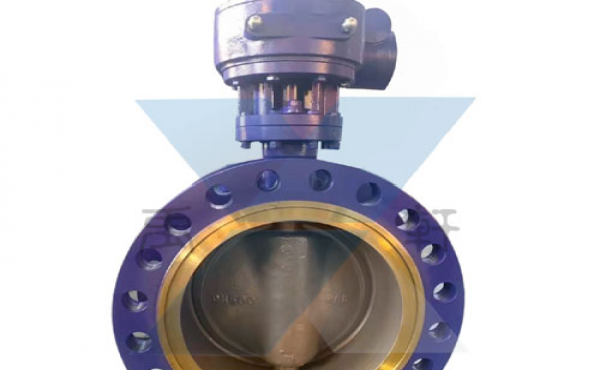

陕煤蒲合成装置改造蝶阀更换手动蜗轮箱项目纪实

11-21

926

阀门蜗轮箱制造工艺探析-上海禹轩阀门驱动装置

11-21

916

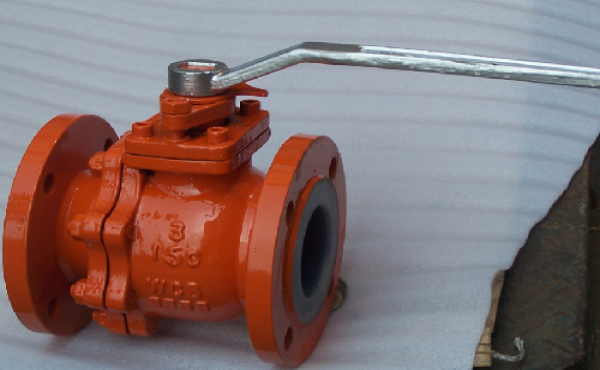

Q41F46美标衬氟球阀:工业应用中的耐腐蚀利器

11-21

131

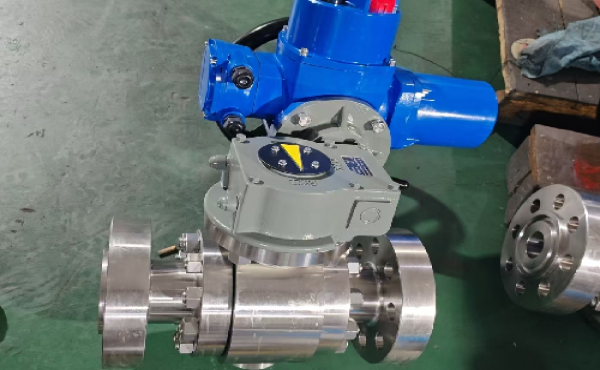

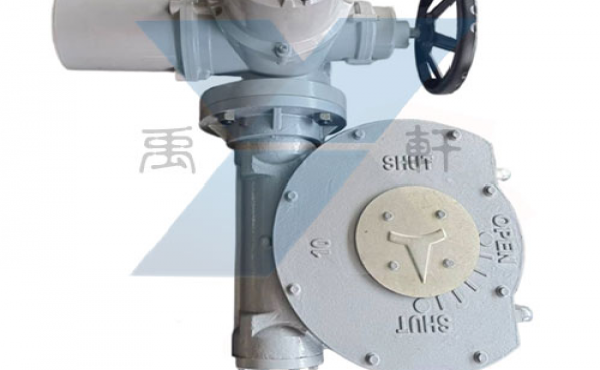

电动蜗轮箱与电动装置的完美结合:成就一台卓越的阀门

11-21

347

单级蜗轮箱与双级蜗轮箱的区别——上海禹轩阀门深入解析

11-21

800

上海禹轩电动涡轮箱在吉林天正水力发电厂DN600蝶阀配套中的应用

11-21

741

上海禹轩阀门涡轮箱在榆林一化工厂DN1200蝶阀的应用

11-21

188

蝶阀质量与阀门驱动装置的关系——上海禹轩的视角

11-21

575

阀门伞齿轮的应用行业与上海禹轩阀门的贡献

11-21

583

阀门驱动装置在钢厂、电厂与水厂中的应用

11-21

580

阀门执行器的工作原理与应用——以上海禹轩阀门为例

11-21

892

部分回转型电动驱动装置在上海禹轩阀门中的应用

11-21

198

电动执行器蜗轮箱:工业阀门自动化的核心组件

11-21

584

综合资讯

综合资讯 企业资讯

企业资讯 泵阀机电

泵阀机电 机械设备

机械设备 仪器仪表

仪器仪表 钢铁冶金

钢铁冶金 五金家电

五金家电 家居建材

家居建材 水利环保

水利环保 石油化工

石油化工 食品酿造

食品酿造 农林牧渔

农林牧渔 服饰穿戴

服饰穿戴 招商加盟

招商加盟 产经新闻

产经新闻 财经资讯

财经资讯 楼市房产

楼市房产 旅游频道

旅游频道 汽车频道

汽车频道 餐饮美食

餐饮美食 医美健康

医美健康 文化教育

文化教育 品牌人物

品牌人物 热搜资讯

热搜资讯 智能科技

智能科技 营销电商

营销电商 展会报道

展会报道