全民PE时代,不做股权投资你就out了!

2020-06-19 23:01:57 sunmedia 4137

对于PE行业来说,近几年在国内的蓬勃发展可谓喜忧参半。一方面,由于资本管制逐渐放开引入外资PE和VC机构共同参与,对于国内风投结构的优化起到良性作用。另一方面,由于PE行业利润惊人,众多PE和VC机构蜂拥而上造成资产价格泡沫化,各种腐败和短期行为应运而生,对于PE行业的监管和规范提出了严峻的挑战。

然而,即使市场环境不够明朗,依然能够看到新经济时代下,PE和VC等风投机构对于创新企业起到了重要的助推作用。可以说,没有这些股权基金在背后运作,就没有国内活跃的各类创新型企业的发展。因此,对于风投机构的监管和规范就成为了鼓励风投发展、同时进一步开放国内资本市场的重要前提。

私募与证券业共生共赢

由于监管当局的一些制度性因素,一些关键问题始终积聚在私募行业里得不到有效解决。而究其深层次的原因,与中国政府审批部门权力过大以及市场化程度不高有着密不可分的关系。

至于如何化解这些问题,嘉丰瑞德资深理财师高子惠表示,证券市场的结构性问题是造成PE机构良莠不齐的一大诱因。现行的IPO审核制一方面削弱了市场的权利,另一方面纵容了企业上市行为短期化。至于如何解决这一问题,高子惠认为创业板市盈率过高是PE行业的寻租诱因,逐步降低创业板过高的市盈率,让市盈率回归正常水平,才能避免企业通过权力寻租达到上市目的。

众所周知2010年的创业板企业的平均发行市盈率高达69.85倍,其背后的投资机构共获得了11.34倍的平均账面投资回报。高达十几倍的投资回报足以让资质良莠不齐的PE机构趋之若鹜。而在接下去的几年中,创业板市盈率逐渐缓步降低与二级市场市盈率接近。虽然“虚高”症状有所减退,但是对于二级市场的投资者来说,市场风险仍然需要防范。

对此,嘉丰瑞德资深理财师高子惠表示,监管部门惟有通过加大违法成本,例如将国外“一旦发生腐败,将无单可做”这样的规定引入国内IPO的制度设计中。或者直接加大机构惩罚力度,对拟上市企业的持股比例真实性进行排查举报,加大持股风险等监管措施,这样才能达到有效监管的目的。

外资入境对国内PE构成利好

对于金融贸易中心上海来说,VC与PE热潮在这一地区得到了巨大的发展优势。为了方便外资VC与PE获得更大的灵活性,上海提出建立资产管理中心吸引股权投资类企业落户。高子惠表示,仅仅从国内的PE、VC的发展来看,发展过热的主要原因是缺乏足够的专业经验,以及核心技术领域优势的匮乏。

而国外的PE与VC拥有丰富的投资经验,运作也很专业,资金规模与上市渠道都比国内同行更具优势。因此,吸引境外VC与PE对国内的股权投资管理行业将起到促进作用。然而,这些举措并不代表风投瓶颈从此消失,外资VC与PE在国内的发展包括审批环节依然存在很多问题。未来优化私募股权投资领域仍然有很长的路要走。

抓住股权投资历史机遇

08年金融危机之后,在经济刺激计划的推动下,中国的投资率快速升至50%左右的最高数据。但由于监管和惩罚机制的缺位,市面上众多PE和VC机构资质良莠不齐,加上风投机构往往可以达到十几倍的投资回报率,导致市场行为严重短期化,同时造成劣币驱逐良币的局面,真正优质合规的PE机构往往面临着不公平的市场环境。

对此,嘉丰瑞德资深理财师高子惠表示,市场资源的有效运转并不是无条件的,而是需要公平的机会和健全的法律。对于中国的市场经济来说,惟有法制才能引导市场良性发展,单纯靠权力主导的市场经济模式是不可持续的。

虽然市场经济的力量步步后退,然而作为资质优良、合规经营的PE机构来说,在这样的市场环境下更需要保持商业规划和投资原则,惟此才能在大浪淘沙的市场环境中屹立不倒,并最终运用市场口碑和投资实力淘汰逐利的PE机构。

嘉丰瑞德作为成立十多年的金融投资咨询机构,在股权投资领域不仅拥有优良的投资和风控经验,还为数万客户精准匹配投资组合,有效避免投资风险,实现财富收益最大化。未来十年,中国将进入经济结构转型和产业调整的升级阶段,股权投资创新型企业一定会迎来黄金发展期,各大机构以及高净值人士务必抓住投资风口,提前布局未来最赚钱的领域获取理想的收益预期。

未知来源

上一篇:

合规前行,拥抱监管,口袋理财在路上

下一篇:

大志集团:业绩确定性成机构选股“金线”

免责声明:商媒在线所提供的信息及图片除原创外,有部分资讯和图片从网络等媒体收集而来,版权归原作者及媒体网站所有,商媒在线力求保存原有的版权信息并尽可能注明来源;部分因为操作上的原因可能已将原有信息丢失,敬请原作者谅解,如果您对商媒在线所载文章及图片版权的归属存有异议,请立即通知商媒在线,商媒在线将立即予以删除,同时向您表示歉意!

相关推荐

最新资讯

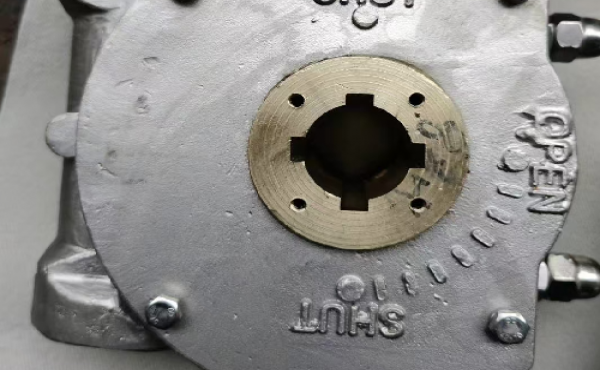

闸阀伞齿轮箱结构工作原理——以上海禹轩阀门为例

11-21

568

阀门伞齿轮与正齿轮的区别——以上海禹轩阀门为例

11-21

251

阀门伞齿轮手动装置:提升操作效率与安全性的关键

11-21

642

上海禹轩阀门的蜗轮箱内部配件蜗轮(齿轮)设计说明

11-21

173

阀门蜗轮箱成品的组成零件解析——以上海禹轩阀门为例

11-21

297

中石化贵州能化织金采购上海禹轩阀门涡轮箱应用PGA项目

11-21

434

宁夏电力英力特化工球阀驱动装置技改项目:创新引领,提升效能

11-21

249

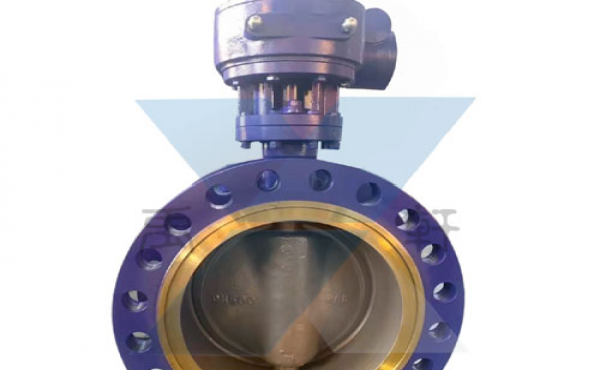

陕煤蒲合成装置改造蝶阀更换手动蜗轮箱项目纪实

11-21

907

阀门蜗轮箱制造工艺探析-上海禹轩阀门驱动装置

11-21

899

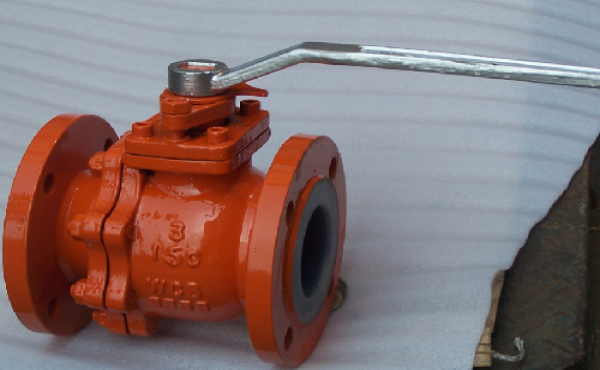

Q41F46美标衬氟球阀:工业应用中的耐腐蚀利器

11-21

110

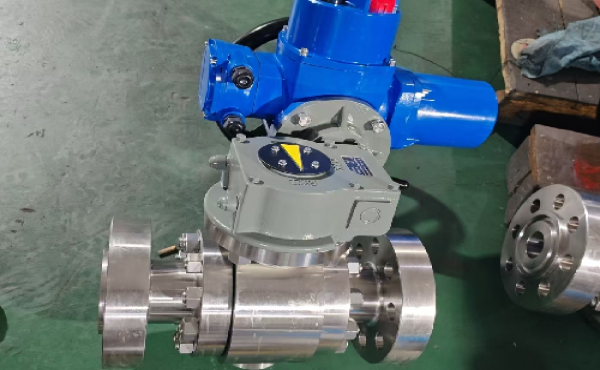

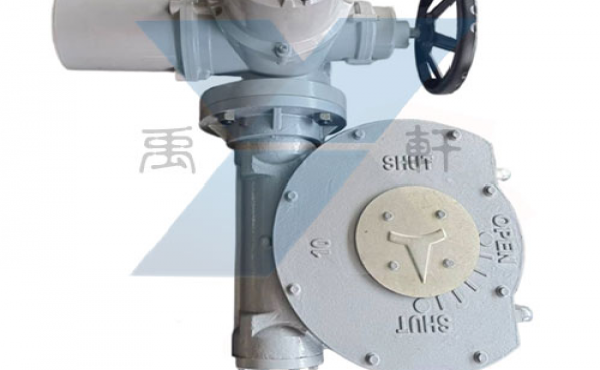

电动蜗轮箱与电动装置的完美结合:成就一台卓越的阀门

11-21

325

单级蜗轮箱与双级蜗轮箱的区别——上海禹轩阀门深入解析

11-21

782

上海禹轩电动涡轮箱在吉林天正水力发电厂DN600蝶阀配套中的应用

11-21

719

上海禹轩阀门涡轮箱在榆林一化工厂DN1200蝶阀的应用

11-21

166

蝶阀质量与阀门驱动装置的关系——上海禹轩的视角

11-21

557

阀门伞齿轮的应用行业与上海禹轩阀门的贡献

11-21

561

阀门驱动装置在钢厂、电厂与水厂中的应用

11-21

555

阀门执行器的工作原理与应用——以上海禹轩阀门为例

11-21

867

部分回转型电动驱动装置在上海禹轩阀门中的应用

11-21

175

电动执行器蜗轮箱:工业阀门自动化的核心组件

11-21

568

综合资讯

综合资讯 企业资讯

企业资讯 泵阀机电

泵阀机电 机械设备

机械设备 仪器仪表

仪器仪表 钢铁冶金

钢铁冶金 五金家电

五金家电 家居建材

家居建材 水利环保

水利环保 石油化工

石油化工 食品酿造

食品酿造 农林牧渔

农林牧渔 服饰穿戴

服饰穿戴 招商加盟

招商加盟 产经新闻

产经新闻 财经资讯

财经资讯 楼市房产

楼市房产 旅游频道

旅游频道 汽车频道

汽车频道 餐饮美食

餐饮美食 医美健康

医美健康 文化教育

文化教育 品牌人物

品牌人物 热搜资讯

热搜资讯 智能科技

智能科技 营销电商

营销电商 展会报道

展会报道