起底海底捞神话一年净赚12亿,真的不差钱吗?

2020-06-19 23:01:57 sunmedia 4623

海底捞,在中国是个如同神话般的企业,其“变态式”的周到服务,让很多消费者都印象深刻,以至于有人调侃其细致程度为“是地球人就拒绝不了”。此前一直“被上市”的海底捞,这次终于要登陆资本市场了。

财务状况良好 但真的“不差钱”吗?

屡次被传“上市”之后,海底捞终于走出了实质性的一步——冲刺港股。根据招股书显示,海底捞2017年营收达到106.37亿元,近三年复合年增长率为35.9%,利润更是从2015年的4.12亿元增长至2017年的11.94亿元,复合年增长率为70.5%。

翻台率也远超同行,从2015年的每天4.0次增长至2017年的5.0次。稳定的翻台增长率也保障了过去三年同店销售额约14%的增速。

海底捞的收入构成也非常清晰,三年间餐厅经营带来的直接收入均超过97%,最新财报显示,2017年,海底捞97.6%的收入来自餐厅经营,2.1%来自外卖业务,另有0.3%的收入来自销售调味料及食材。

截至2017年末,海底捞的餐厅数量已增长到273家,并且2018年预计新开店180——22家,招股书显示,海底捞餐厅一般能在4个月内实现盈亏平衡。

在2015年及2016年,海底捞大多数餐厅6到13个月便可收回成本,比行业平均所需时间缩短了一半。海底捞门店的数量增长,在2015年以来主要集中在二、三线城市,尤其是在三线及以下城市,门店从18家增长到69家,增长了283%。

财务状况稳定,但海底捞真的就是“不差钱”么?那么传闻上市已经好几年的时间,为什么最终选择在这个时候赴港上市呢?原因是为了持续扩张。

招股书称,此次海底捞预计上市募集资金的60%用于开店扩张计划。海底捞在最近两年扩张的趋势明显,餐厅数量相比于三年前基本翻番,并且2018年还要大规模开新店,这就会带来巨额的流动负债。

海底捞开一家新店要多少钱?答案是8001000万元。相对于2015年4亿左右的资本开支,大规模开店的海底捞在2017年的资本开支已经高达15.18亿,按此标准,要实现2018年开180220家新店的愿望,还需要20亿左右。

所以说,财务状况如此优质的海底捞,因为要支撑快速扩张的需求,“不差钱”的说法显然是站不住脚的。

从四张桌子的小店到资本帝国

1971年出生在县城的张勇,从小家里就比较贫穷,再加上初中成绩并不突出,所以他没有上高中,而是在一个技校学电焊,18岁毕业后,成为了四川国营拖拉机厂的一名工人,当然这个专业和餐饮并没有任何关系。张勇先后试过博彩生意、油票买卖,但均已失败告终。

张勇与海底捞的故事要从1994年开始说起。1994年,张勇与其他3个朋友打了四个火锅桌,便开创了海底捞餐饮股份有限公司。

对于火锅,张勇一窍不通,不懂厨艺也不会做饭,更不会炒料、熬汤,都是买本书现学现卖的,不得不佩服张勇这个“门外汉”的勇气,火锅味道一般,自然生意冷清,但是却能拉住回头客,这是为什么?就是靠海底捞至今的生存秘诀——服务。

创办海底捞的四个人,分别是张勇、舒萍、施永宏、李海燕,当时各占25%股份,后来张勇和舒萍、施永宏和李海燕分别结婚后,两对夫妇则各占50%股份。

2004年,张勇提出让自己的妻子舒萍和施永宏的妻子李海燕离开公司,只做股东。张勇随后又在2007年让施永宏也离开海底捞,并以原始出资额的价格从施永宏夫妻手中购买了18%的股权。

2009年,静远投资成立,张勇出资2080万元,占股52%,舒萍、施永宏、李海燕分别出资640万元,各占股16%。静远投资出资6250万元成为海底捞第一大股东,占股50%,并且这种股权结构延续至今。

海底捞目前的商业版图已经包括港股上市公司其火锅底料供应商颐海国际、新三板冒菜公司优鼎优、供应链蜀海微海餐饮管理培训公司、蜀韵东方装修公司等,并且张勇是云锋股权投资中心、海悦投资、海景林羲域投资中心的间接出资人之一,这些公司的关联方有腾讯商业、巨人网络、科大讯飞、韩都衣舍等公司,和邦股份招股书上的股东兰里也有海底捞的身影。

颐海国际的最大股东即是海底捞的张勇,任职非执行董事,而海底捞也是颐海国际的关联方加大客户,并且海底捞旗下的蜀海供应链还为颐海国际服务,颐海国际将其商品提供给蜀海供应链,再由蜀海供应链提供到餐饮企业。

海底捞商业版图的另一块重要拼板就是新三板挂牌公司优鼎优,其实际控制人就是张勇的弟弟张硕轶,1973年出生的张硕铁曾任海底捞上海片区经理、老豆瓣餐饮管理有限公司总经理等职位,于2015年7月成为优鼎优执行董事、总经理,2016年7月担任公司董事长。

到2017年4月优鼎优挂牌时,静海优鼎持有公司45.90%股权,珠海高瓴持有公司44.10%股权,优鼎壹号持有公司10.00%股权,而张硕轶担任静海优鼎、优鼎壹号执行事务合伙人,合计控制公司55.90%股份,为公司实际控制人。

张勇的“资本帝国”已经形成完整的上下游产业链,海底捞建立了一系列产业链关联公司,帝国雏形基本形成。从海底捞分拆出来的颐海国际,成为海底捞系企业中首家登陆资本市场的公司。

随着海底捞赴港上市,张勇夫妇的个人财富也将快速增长,目前张勇、舒萍夫妇持有海底捞62.7%股份。根据2017年胡润百富榜榜单,张勇、舒萍夫妇以50亿元的财富排名第825位。

如果海底捞未来成功上市,海底捞的市值可达到358亿元,届时张勇、舒萍夫妇所持市值有望达到225亿元,这一数字可以排到2017年胡润百富榜榜单的第129位。

6年漫漫上市路 为何选香港?

海底捞首次被传上市是在2012年,当时四川简阳市政府官方网站公布了一份海底捞上市辅导计划,曾引起轰动,但后来却没了下文。此后,基本每年有海底捞要上市的传闻流出,拿最近的一次来说,今年4月传出海底捞赴港上市的消息,而公司还是和往常一样,出面辟谣。

直到5月17日,海底捞正式对外公布IPO招股书,才算有了实锤。从首次被传上市至今已过去六年,这一份迟到六年的招股书,其实也反映出了餐饮企业IPO困难重重的行业现象。

这跟餐饮行业的性质脱不了关系,行业透明度不高、销售额弹性大、缺乏有效的监管机制等等。

与此同时,餐饮业为劳动密集型行业,员工流动性极高,海底捞10%的流失率已经堪称行业奇迹,基于这一状况,在劳资关系、税务监管方面,存在诸多难题。

那么海底捞为什么选择H股而不是A股呢?大概是出于两个方面考虑,港交所截至2017年上半年共有24家餐饮企业,中式快餐和中式正餐的平均市值较高且品类占比最大,香港资本市场对于传统的中式餐饮更为认可,市盈率上中餐超过平均值。

其次,就是A股市场对餐饮企业的IPO一向比较“不友好”,海底捞选择绕道香港,算是减少了风险,而且自身的体系中,底料品牌已在香港实现了上市,具有完整IPO阅历及资本运营经验,把握更大一些。

盛世下的危机

看似前景一片光明的海底捞,同样存在不可忽视的问题。首当其冲的是食品安全问题,海底捞此前已经犯过错误被抓了现行,后厨“老鼠横行,簸箕在洗碗池飘荡”的视频在消费者心中仍是一个结。

最近的一次是今年2月,海底捞在新加坡的一家餐厅因徒手处理食物及销售不洁食品被暂停营业两周。

当然,海底捞的公关与其服务一样强大,凭借合理的处置和态度,这些负面事件并未给海底捞带来过多影响,但是这不代表可以在食品安全上放松警惕,因为消费者的信任是有限的。

通过2017年海底捞的经营情况可以看出,1.06亿人次的顾客总量,和88.2%的回头客,足以说明,消费者的信任,是最核心的因素。

未知来源

上一篇:

知名度高的汉堡品牌首选汤姆之家!

下一篇:

巃汁味包子不仅好吃还能让你开店赚钱

免责声明:商媒在线所提供的信息及图片除原创外,有部分资讯和图片从网络等媒体收集而来,版权归原作者及媒体网站所有,商媒在线力求保存原有的版权信息并尽可能注明来源;部分因为操作上的原因可能已将原有信息丢失,敬请原作者谅解,如果您对商媒在线所载文章及图片版权的归属存有异议,请立即通知商媒在线,商媒在线将立即予以删除,同时向您表示歉意!

相关推荐

最新资讯

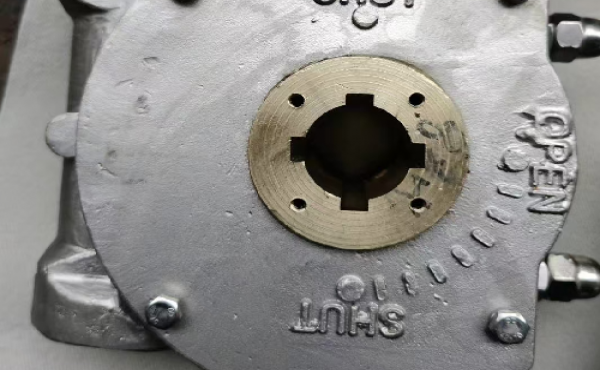

闸阀伞齿轮箱结构工作原理——以上海禹轩阀门为例

11-21

604

阀门伞齿轮与正齿轮的区别——以上海禹轩阀门为例

11-21

277

阀门伞齿轮手动装置:提升操作效率与安全性的关键

11-21

671

上海禹轩阀门的蜗轮箱内部配件蜗轮(齿轮)设计说明

11-21

195

阀门蜗轮箱成品的组成零件解析——以上海禹轩阀门为例

11-21

319

中石化贵州能化织金采购上海禹轩阀门涡轮箱应用PGA项目

11-21

466

宁夏电力英力特化工球阀驱动装置技改项目:创新引领,提升效能

11-21

269

陕煤蒲合成装置改造蝶阀更换手动蜗轮箱项目纪实

11-21

927

阀门蜗轮箱制造工艺探析-上海禹轩阀门驱动装置

11-21

917

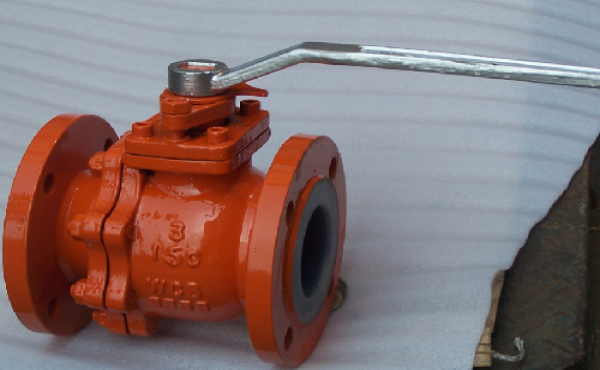

Q41F46美标衬氟球阀:工业应用中的耐腐蚀利器

11-21

131

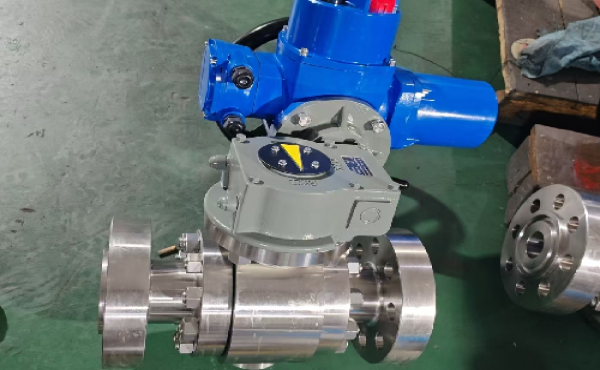

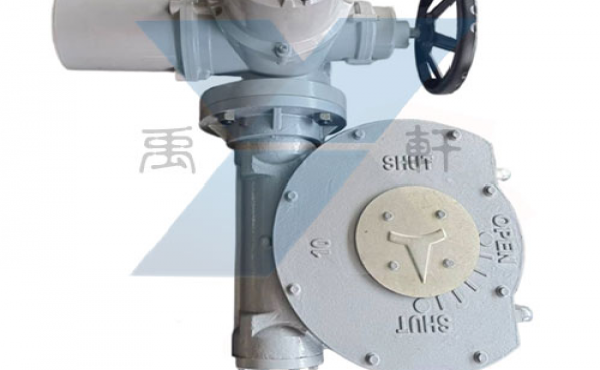

电动蜗轮箱与电动装置的完美结合:成就一台卓越的阀门

11-21

348

单级蜗轮箱与双级蜗轮箱的区别——上海禹轩阀门深入解析

11-21

800

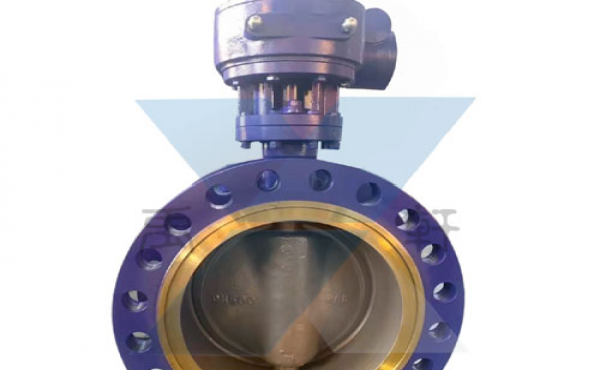

上海禹轩电动涡轮箱在吉林天正水力发电厂DN600蝶阀配套中的应用

11-21

742

上海禹轩阀门涡轮箱在榆林一化工厂DN1200蝶阀的应用

11-21

188

蝶阀质量与阀门驱动装置的关系——上海禹轩的视角

11-21

577

阀门伞齿轮的应用行业与上海禹轩阀门的贡献

11-21

583

阀门驱动装置在钢厂、电厂与水厂中的应用

11-21

583

阀门执行器的工作原理与应用——以上海禹轩阀门为例

11-21

892

部分回转型电动驱动装置在上海禹轩阀门中的应用

11-21

200

电动执行器蜗轮箱:工业阀门自动化的核心组件

11-21

588

综合资讯

综合资讯 企业资讯

企业资讯 泵阀机电

泵阀机电 机械设备

机械设备 仪器仪表

仪器仪表 钢铁冶金

钢铁冶金 五金家电

五金家电 家居建材

家居建材 水利环保

水利环保 石油化工

石油化工 食品酿造

食品酿造 农林牧渔

农林牧渔 服饰穿戴

服饰穿戴 招商加盟

招商加盟 产经新闻

产经新闻 财经资讯

财经资讯 楼市房产

楼市房产 旅游频道

旅游频道 汽车频道

汽车频道 餐饮美食

餐饮美食 医美健康

医美健康 文化教育

文化教育 品牌人物

品牌人物 热搜资讯

热搜资讯 智能科技

智能科技 营销电商

营销电商 展会报道

展会报道