互联网金融频爆雷,嘉丰瑞德帮您打赢“财富保卫战”

2020-06-19 23:01:57 sunmedia 2915

一二线城市广东、上海、浙江、北京集中了全国6成P2P运营平台,是互联网金融的头部地区。而从上个月开始,平台跑路、失联、诈骗、清盘,坏消息一个接着一个。

据数据显示,今年6月问题平台数高达63家,是近一年来的最高峰。进入7月,短短10天内就有52家平台集体爆雷。

4月至今,被民间誉为四大高额返利平台的公司已全部爆雷:善林财富涉案金额600多亿,唐小僧750亿,意隆财富350亿,联璧金融还没有公布具体金额,按300亿算的话,加起来就2000亿左右!

网贷平台集中爆雷的原因

事情的发生从来都不会是巧合,背后的原因错综复杂。

嘉丰瑞德提示,“爆雷”平台大多是“无银行存管、五风险准备金存管”等双无网贷公司。但是,拥有“银行存管”真的能够代表平台的安全性了吗?其实未必,因为这违背了平台只是一个信息中介的原则,故意搬出“银行存管”这一背景,也有可能是为平台增信的套路。

另外,网贷行业是高流动性的行业,为了实现资金的运作速度,一些平台涉嫌自融,以高返现或高利率作为诱饵,欺骗投资者上钩。以唐小僧为例,最高返利达到100元返现30元的程度,仅注册就有30%的收益。作为一家合规运作的平台,这样的返现力度显然是脱离正常逻辑的,而承诺如此高额返现力度的平台也不可能是合规的网贷平台。

最后,由于未被纳入央行征信体系,很多网贷平台借款人选择逾期甚至不还钱,其中“多头借贷”的情况也很普遍。据权威机构数据显示,网贷平台上约有200万用户存在多头借贷的情况,而由于平台缺乏征信信息,无法识别该类借款人,对于投资人而言是巨大隐患。

嘉丰瑞德(www.saferich.com)理财家学院金牌讲师李磊先生表示:网贷行业尚处于跑马圈地的阶段,前期的野蛮成长的代价就是无序和违规。而如今愈演愈烈的平台“爆雷”,其实只是行业肃清的过程。除了违规操作、政策环境趋紧、平台本身的初衷和专业度都是导致“爆雷”的原因。作为投资者来说,擦亮眼睛学会选择专业合规的投资平台是最重要的!

平台未“爆”,政策先行

从宏观角度来看,今年的网贷平台集中“爆雷”根本不是偶发性事件,而是政策层面的一系列动作。随着今年宏观政策去杠杆逐步深化,资管新规对于国内金融业的整顿正式打响。对于银行表外流动性的收紧以及非标业务的整顿是新规的首要任务,也是网贷平台流动性出现问题的主要原因。因为市场上的流动性一旦趋紧,平台资产端就会出现逾期,P2P平台就会因为失血而自动“爆雷”。

除此之外,美元进入加息周期对国内流动性造成影响。美联储2018年上半年加息了两次,下半年有50%概率再加息两次,央行难免也要加息对冲,市场上的流动性会进一步紧张,直接导致社融数据下降。

据统计,2018年第一季度,实体经济从金融体系获得的资金额为55765亿元人民币,同比锐减1.32万亿。流动性紧张直接点燃了违约潮,而企业的危机,又会进一步传导至金融互贷行业,导致P2P平台集中“爆雷”。

P2P平台“爆雷”的原因有很多,为了回避风险很多人都不愿意投资。嘉丰瑞德理财家学院金牌讲师李磊先生建议:近期网贷行业频频“爆雷”,投资者应该对“爆雷”的平台加以区分,并不是所有的网贷平台都是“坑”,关键是要看平台是否合规,是否存在假的存管现象。同时,投资者在筛选平台的时候,需要多方面考虑如平台背景、项目资产、风控能力等信息,同时咨询专业的第三方投资理财平台达到筛选优质投资项目、回避投资风险的目的。

嘉丰瑞德作为深耕财富管理领域的第三方财富管理咨询有限公司,以“守护您的财富人生”为核心服务宗旨,专注研发了有效抵御市场风险的九级风控体系,为客户提供高于市场平均水平的风控服务。同时通过不同的渠道,不断地为客户提供多样化、结构化的优质产品线,满足客户多元化的理财需求,并帮助客户控制风险实现投资收益的理想预期。投资咨询4008031818。

未知来源

免责声明:商媒在线所提供的信息及图片除原创外,有部分资讯和图片从网络等媒体收集而来,版权归原作者及媒体网站所有,商媒在线力求保存原有的版权信息并尽可能注明来源;部分因为操作上的原因可能已将原有信息丢失,敬请原作者谅解,如果您对商媒在线所载文章及图片版权的归属存有异议,请立即通知商媒在线,商媒在线将立即予以删除,同时向您表示歉意!

相关推荐

最新资讯

南通睿智超临界技术选用巧旭高压磁力泵,推动CO₂输送系统安全升级

04-17

355

上海禹轩KZ41Y-25C-DN250抗硫闸阀交付盘锦石油装备硫化氢管道应用

04-17

485

燕山石化选用上海巧旭定制高压磁力泵,彰显国产高端泵业实力

04-17

711

上海禹轩Z41Y-63C-DN150重型法兰闸阀助力北京通州化工项目

04-17

154

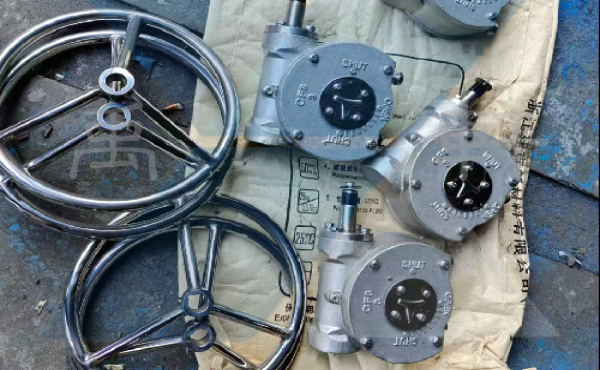

上海禹轩QDX3-S6手动蜗轮箱与D341F-16C-DN600法兰蝶阀配套应用说明

04-17

834

上海禹轩QDX3-S7阀门蜗轮箱为某工厂管道DN700硬密封蝶阀作新旧更换项目

04-17

937

上海禹轩为国外某工厂DN800法兰蝶阀定制蜗轮箱,助力阀门管道安全运行

04-17

230

上海禹轩Q41F-16P-DN150不锈钢球阀在化工介质当中应用效果解析

04-15

828

上海禹轩QDX3-7二级齿轮传动蜗轮头在DN600法兰蝶阀配套应用

04-15

856

上海禹轩A27H储气罐弹簧式安全阀为宝鸡化工厂安全生产再添一道坚实屏障

04-15

867

上海禹轩FDZ45H防盗闸阀(锁闭阀)助力华南某油田管道安全运行

04-15

887

上海禹轩A21W-16P-DN20不锈钢弹簧安全阀成功交付太原冶金机械厂

04-15

621

上海禹轩A69Y-P54-10V-DN150高压主安全阀交付青海海西自治州电厂主蒸汽管道

04-15

201

上海禹轩QDX3-D10电动蜗轮箱助力蒙古国乌兰巴托电厂升级

04-15

884

上海禹轩QDX3双级单级不锈钢蜗轮箱成功交付浙江高端球阀厂

04-15

946

上海禹轩A48Y-16C-DN200弹簧式安全阀准备启程福建一电厂蒸汽管道应用

04-15

870

上海禹轩WA42HC氯气专用安全阀交付兰州化工厂区 为液氯管道安全运行保驾护航

04-15

283

上海禹轩D373H-16P-DN600不锈钢对夹蝶阀整装待发湖南常德一项目

04-14

909

上海禹轩J41W不锈钢截止阀DN125等待试压组装,即将交付厦门一药企

04-14

568

立式多级磁力泵定制化研发,上海巧旭助力复杂工况稳定输送

04-12

1054

综合资讯

综合资讯 企业资讯

企业资讯 泵阀机电

泵阀机电 机械设备

机械设备 仪器仪表

仪器仪表 钢铁冶金

钢铁冶金 五金家电

五金家电 家居建材

家居建材 水利环保

水利环保 石油化工

石油化工 食品酿造

食品酿造 农林牧渔

农林牧渔 服饰穿戴

服饰穿戴 招商加盟

招商加盟 产经新闻

产经新闻 财经资讯

财经资讯 楼市房产

楼市房产 旅游频道

旅游频道 汽车频道

汽车频道 餐饮美食

餐饮美食 医美健康

医美健康 文化教育

文化教育 品牌人物

品牌人物 热搜资讯

热搜资讯 智能科技

智能科技 营销电商

营销电商 展会报道

展会报道