新三板创新层企业今升股份(839863)摘牌冲刺纳斯达克IPO

2020-06-19 23:01:57 sunmedia 797

2018年新三板进入了“冰河期”,同时新三板作为价值投资标的池的一级市场特点也逐渐显现出来,先是新三板“IPO热”,持续到今年“新三板+H股”,至今为止新三板已经有了50家IPO企业,有了7家的企业公布新三板+H股计划,新三板与其他市场的链接成为了2018年新三板主题。

7月8日,今升股份正式从新三板摘牌,并委托君威资本作为全球协调人身份,向美股纳斯达克全球精选市场IPO发起冲击,由此,今升股份也成为首例去美股纳斯达克IPO的新三板企业。

与“新三板港股热”不同的是,今升股份率先纳斯达克撞线却引来一些不解,质疑者有之、不知所以者有之、臆想者有之。新三板优质企业美股IPO之路能否走通?新三板企业美股的估值是否会有更好的表现?企业是不是“明明白白走一回”?这些疑问,都将随着今升股份2018年11月份向美国SEC提交纳斯达克全球精选市场IPO上市那一刻给业界一些答案。

首例“新三板+N的”纳斯达克模式推出,呼之欲出

今升股份,成立于2011年,并于次年创造了“今升品牌”爆款现象级的专业家庭电视购物运营服务商,于2016年挂牌新三板并且连续两年在新三板均进入创新层,这样一个在电视购物运营领域的细分冠军的优质企业,在新三板的资本之路走的并不是非常平坦。

2017年初,今升股份在中科沃土等资本关注下开始计划新的一轮定增,但由于市场变化等多因素,企业未能实现战略投资人引入的目标,而恰逢此时,今升股份又开始从电视购物领域向智能共享、人工智能自动快饮机+多屏视频传媒等新零售领域进行行业纵深发展。

2017年下半年,今升股份应同行邀约前往美国进行美股市场的考察及合作的探寻,并与半年后的2018年4月份确定了企业从新三板再摘牌并奔赴美股纳斯达克IPO的进程,为了让企业能赢得未来三年的黄金转型发展期的宝贵窗口;目前,今升股份与君威资本达成今升股份海外美股纳斯达克IPO的整体合作,由君威资本作为其海外上市的全案全球协调人,计划通过美股IPO的资本运作,使今升股份由电视购物的运营服务商向视频+智能新零售的领域全面转型。

据今升股份董事长徐国华介绍说,本次今升股份将采用“新三板+N”的模式进行私有化和美股IPO,既考虑到企业发展的资本向需求,又考虑到今升发展多年来股东们给与支持的需求,采用了“海外VIE构架+国内IPO融资”+“美股IPO融资”的三合一模式。这种三合一模式极大地促进了企业融资的速度和进程,为企业发展和股东变现谋求了双赢的局面。

同时,在访谈中,徐国华还介绍说,由于企业在挂牌新三板之前已经进行了较为完善、严谨的财务、法务、审计等项工作,为已经进场的海外律所、会计所进程的审计提供了较高的财务可信背书,也体现了新三板与纳斯达克相对应的潜在优势。

据操作本次今升股份赴海外美股IPO的君威资本高层人士介绍说,今升股份作为新三板创新层企业,企业质地优良、经财务初期审查发现,由于企业在新三板融资受困、转型受阻的情况从企业公开资料中不能很好的体现出来,而经过整理以后的今升股份,将以视频+智能新零售等新零售的运营服务为主营向美股发展,具备着极强的产业发展动能和广阔的发展空间,也是北美投资机构所接受的新零售领域的重点,君威资本本次操作今升股份,不仅帮助今升股份解决企业战略转型所需要的资本支持、同时还通过设计专项基金的方式解决企业大股东的老股回购等企业发展负担,同时,将组织优质的全球投资者投资中国细分市场“小而美”的优质种子企业。

转板的动机,中小企业的新三板与美股纳斯达克对接的可能性

客观的分析我们会看到,今升股份转板,是新三板进入流动性枯竭后企业转板的非常典型的案例。据前中科沃土新三板一部总经理张莫同介绍说,今升股份近三年来的发展出于企业的战略转型期,一方面企业在电视购物运营领域细分市场一直处于绝对领先的位置,另一方面,企业原有的在产品供应链领域经验和优势又没有发挥出来,企业原计划是通过新三板的资本流动性通过引入战略投资人为企业转型作重要的支持,但事宜愿为,由于新三板逐渐流动性枯竭、投资机构对三板企业的投资热情降温,致使企业没有在2017年融资成功,因此,企业在财务安排、利润规划方面进行了一定的安排。

张莫同介绍说,这种情况在2017年的新三板市场具有典型性,即企业融不到资的情况下,因为融不到资,企业在发展上就缩手缩脚,因为融资不到位,企业就要通过一定的方式进行避税规划,从而使我们看到的材料与企业经营实际有一定的差距,这是新三板融资功能丧失后形成的普遍现象。而企业转板的第一步就是通过增资扩股的方式,使企业融资恢复原有的功能,再融资到位的情况下为企业转型提供核心支持,再通过一阶段的实施周期的孵化,使企业在海外纳斯达克IPO的时间窗口期内完成企业的转型,这是典型的“腾笼换鸟”。

今升股份打响了新三板企业转板纳斯达克的第一枪,具有极大地标本价值,从目前操作的通顺性上看,中小企业的新三板市场向纳斯达克过度,具有比较明显的优势。

1.全球针对中小企业的资本市场除了中国的新三板、香港创业板之外,最具活力的就是美国纳斯达克交易所,而纳斯达克交易所的分层设计恰恰与中国新三板的“精选层”理念相符合。

2.北美资本市场成熟性,机构投资者对纳斯达克中的中小企业的业态接受度高,据汉理资本有关人士介绍,他们投资的宝尊电商作为电商代运营型企业是典型的轻资产、电商服务模式,海外上市前的估值仅为5亿美金,上市三年已经成长为30亿市值美金的小独角兽企业。企业通过并购式发展取得了惊人的业绩。

3.纳斯达克为中小成长期企业提供了多种形式的融资、并购等资本工具,对于急需资本以图转型的成长期企业而言,是制度完善、有保障的资本市场,尤其是适合最初对标纳斯达克交易所的中国新三板企业。

重要的是,理性的选择与可行的操作方案

近期国内的资本市场形势逐渐严峻,去杠杆、贸易战、cdr等多因素下,成长期企业登录主板的大门关闭,新三板原有的制度灵活性、资本手段多样化等制度优势随着流动性的枯竭而消失。企业如果利用资本市场进行发展,就是一个新三板企业不得不面对的新的选择。

根据老虎证券的美股研究数据发现,2017年以来新登录美股纳斯达克的IPO中概股,普遍取得了较好的资本发展,其中新三枪“爱奇艺、b站、虎牙”的表现有目共睹,而2017年下半年至2018年上半年已经有47家中概股登陆美股并成功的实现IPO融资。目前整体的表现可圈可点,而美股的机构投资者对中国的成长型企业也具有着较为成熟的投资理念,不完全被所谓的“做空者”所影响。随着美股的持续向好,业界认为,美股长达8年的慢牛还将持续一阶段,而融资大门基本上对中小企业关闭的中国新经济企业去美股发展,不失为一条可能性。

今升股份,将创造新三板转板美股的历史,值得期待

经过新三板的财务规范、信息透明等一些列要求的规范管理,今升股份目前的海外IPO进展较为顺利,据调查访问中海外的有关会计、法律认为,今升股份具有着较规范的企业透明化管理,这给面对美股的发展奠定了非常好的企业基础。

同时我们看到,美股IPO的投融资模式也为新三板企业转板打开了方便之门,据君威资本产业投行部张贺介绍,目前今升股份刚刚摘牌,目前通商律师事务所已经完成其纳斯达克上市法律尽职调查并出具了《尽职调查报告》,同时公司聘请的美国排名第七的著名会计师“麦楷博平会计师事务所(MarcumBP)”已经在公司现场进行按照美国会计准则的上市审计工作;其进行的海外IPO融资活动已经启动,投资者对今升股份海外发展的战略、业务方向的升级、业绩提升的预期均较为满意,投资热情较高,目前今升股份已经完成签约的纳斯达克preipo融资估值已经高于摘牌前新三板估值30%左右,投资者也希望能分享到今升股份作为首例新三板转板海外IPO成功所带来的财富效应。

未知来源

免责声明:商媒在线所提供的信息及图片除原创外,有部分资讯和图片从网络等媒体收集而来,版权归原作者及媒体网站所有,商媒在线力求保存原有的版权信息并尽可能注明来源;部分因为操作上的原因可能已将原有信息丢失,敬请原作者谅解,如果您对商媒在线所载文章及图片版权的归属存有异议,请立即通知商媒在线,商媒在线将立即予以删除,同时向您表示歉意!

相关推荐

最新资讯

哈电阀门举办“三级书记抓质量”基层经验分享会

12-03

834

中核科技石油石化特种阀门事业部高效完成加急订单交付

12-03

472

北阀总厂股份成为《蒸汽疏水阀 结构长度》团体标准主起草单位

12-03

712

苏州安特威“航母”常熟工厂正式投产 助力高质量发展

12-03

528

江恒阀业公司邀请退休老领导和老同志“回家”参观 感受企业发展新面貌

12-03

864

中核科技举办投资者交流活动,全面提升上市公司质量

12-03

555

兰州高压阀门有限公司顺利通过知识产权体系年度监督审核

12-03

387

郑州泵业公司举办数控车床技能提升培训班

12-03

773

中联泵业斩获湖南省通用设备工业协会多项荣誉

12-03

588

三澳核电项目1号机组稳压器安全阀成功交付

12-03

524

良固阀门集团再度荣登2024温州市综合百强与制造业五十强榜单

12-03

382

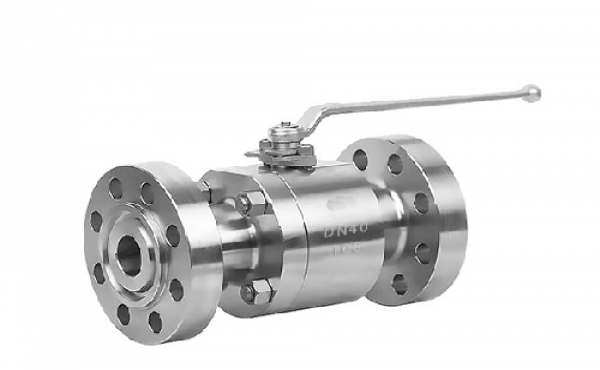

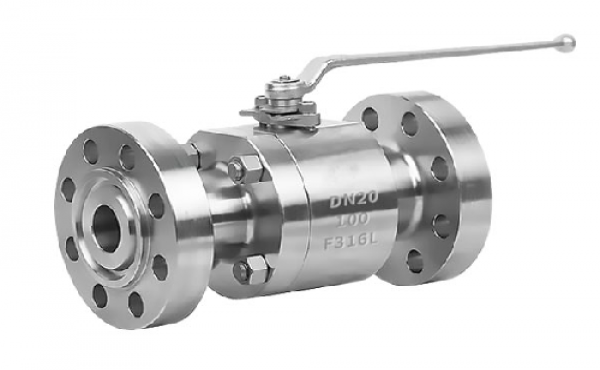

不锈钢球阀-Q41F法兰球阀在次氯酸钠发生器上的应用

12-03

606

不锈钢球阀-Q41F碱洗塔法兰球阀:保障管道系统的安全运行

12-03

418

Q41F不锈钢球阀—石英砂过滤器水处理设备专用法兰球阀

12-03

280

不锈钢球阀-Q41F熔硫釜球阀:工业流体控制领域的佼佼者

12-03

825

不锈钢球阀-Q41F变换炉球阀-上海禹轩卓越品质与广泛应用

12-03

342

Q41F不锈钢球阀解析:法兰球阀的应用与优势

12-03

373

Q41F不锈钢球阀:酸性浸出罐阀门的理想选择

12-03

480

Q41F不锈钢球阀与蒸氨塔球阀的卓越性能——上海禹轩的匠心之作

12-03

783

Q41F不锈钢球阀在空分装置中的应用优势

12-03

1010

综合资讯

综合资讯 企业资讯

企业资讯 泵阀机电

泵阀机电 机械设备

机械设备 仪器仪表

仪器仪表 钢铁冶金

钢铁冶金 五金家电

五金家电 家居建材

家居建材 水利环保

水利环保 石油化工

石油化工 食品酿造

食品酿造 农林牧渔

农林牧渔 服饰穿戴

服饰穿戴 招商加盟

招商加盟 产经新闻

产经新闻 财经资讯

财经资讯 楼市房产

楼市房产 旅游频道

旅游频道 汽车频道

汽车频道 餐饮美食

餐饮美食 医美健康

医美健康 文化教育

文化教育 品牌人物

品牌人物 热搜资讯

热搜资讯 智能科技

智能科技 营销电商

营销电商 展会报道

展会报道