去杠杆引发企业巨震 中技集团资本困局待解

2020-06-19 23:01:57 sunmedia 2255

2018上半年,要论资本市场上的重大事件,年仅40岁的浙江企业家颜静刚控制的中技集团旗下三家上市公司的资本困局,无疑是其中最引人注目的一桩。过去的6个月中,中技集团及旗下富控互动、尤夫股份、宏达矿业三家上市公司,屡屡进入媒体视野,“巨额诉讼”、“败局”、“立案调查”等耸人听闻的字眼,往往成为其中的关键词。

然而,多数媒体均津津乐道于陈述这家短短四年时间内突然崛起又陨落的大型控股集团遭遇的种种困境,却鲜有媒体分析,今年的中技究竟发生了什么?巨额债务从何而来又去往何方?为何这家旗下控股公司市值高达数百亿,在混凝土产品、化纤及新能源电池、矿业、游戏娱乐等多个产业颇有建树且盈利突出的大型集团,在短短一年之内突然遭遇如此重大挫折?

记者详细分析了中技集团旗下上市公司近年来的扩张路径图,梳理了相关公告,并走访了多位参与中技系近年在资本和产业两大市场攻城略地的知情人士,结果发现,在今年金融业去杠杆的宏观背景下,流动性紧缩暴露了集团在举债扩张和现金回流上的严重错配,企业最终在高速扩张中突然失去资金动力,不得不戛然而止。

商业世界,阳光之下无新事,即使企业规模做到数以百亿,即使产业深耕做到行业前茅,但一旦在资金和债务上管理不善,导致多家债权人上门“抽贷”,一般往往会引发“逼债”连锁反应,最终被沉重的连锁债务在短期内“拉垮”。中技集团的资本困局,2018年不断在各种企业上演,引人扼腕深思。

未来的中技集团能否调整状态,度过此次危机尚未可知。众所周知,产业扩张的背后需要强大的资金保障和规划,尤其在中国金融行业屡屡出现的扩张—收缩的景气循环中,企业更要注意债务风险,预防流动性陷阱,良好的现金流管理始终是企业度过险境的保护神。

中技债务局:突如其来的流动枯竭

中技集团曾是主板上市公司宏达矿业、富控互动、尤夫股份三家上市公司的大股东。截至目前,中技集团持有富控互动27.42%的股权,持有尤夫股份29.8%的股份;也曾持有宏达矿业26.2%的股权。今年1月,宏达矿业股权已以22.14亿元对价,转让给上海寰亚控制方俞倪荣、谢雨彤。

在中技集团旗下的上市公司中,尤夫股份和富控互动的盈利状况其实在A股市场堪称优秀。

据悉,富控互动的核心资产是全资拥有的英国知名游戏公司Jagex,该公司成立于2000年,主打产品《RuneScape》在 MMORPG 游戏领域拥有霸主地位,拥有累计超过 2.5 亿名注册用户,月活跃用户200万人次。根据富控互动2017年年报,2017年公司营业收入为8.06亿元,净利润为4600万元。其中,Jagex 实现销售收入 8512.56 万英镑,同比增长 13.61%;实现净利润 4355.54 万英磅,同比增长 43.54%。

尤夫股份的盈利能力也不弱,在制造业上市公司中堪称突出。尤夫股份的主营业务原本为涤纶工业丝的研发、生产和销售,后通过收购智航新能源100%股权,成为国内新能源汽车动力电池巨头,从而形成涤纶工业丝和锂电池双主业发展。根据其2017年报,尤夫股份全年实现营业收入51.12亿元,同比增长107.78%;实现净利润3.28亿元,同比增长94.24%。其中,动力锂电池业务营业收入为16.14亿元,毛利率为31.54%。

然而,两家优质公司产生的利润和现金流,均无法覆盖在今年1月突然爆发的中技债务困局。1月26日,中技集团旗下3家上市公司,同时发布股份或资产被司法冻结公告。由此,中技集团的债务风险彻底浮出水面。

此后中技旗下公司的债务诉讼屡屡见诸报端,总数也越来越大。据媒体不完全统计,截至6月中旬,以*ST富控为第一借款人的借贷纠纷达21起;以*ST尤夫为第一借款人的借贷纠纷达11起;以宏达矿业为第一借款人的借贷纠纷有2起;以中技集团实际控制人颜静刚为第一借款人的借贷纠纷有2起;以颜静刚旗下非上市公司平台为第一借款人的借贷纠纷则有9起。目前,颜静刚、中技集团和三家上市公司共涉讼金额约60亿元。

中技产业扩张:金融宽松潮带来的“资金虚火”

颜静刚与中技集团的扩张,从第一次IPO受挫,到控股三家上市公司,仅用了短短四年时间。自2014年以来的这四年时间里,中技集团的产业布局,从原本的单一混凝土预制桩制造业,扩展到包括矿业、贸易、游戏娱乐、新能源、化纤制造等多个领域,成功完成一次次令市场震撼的产业跨界。但是,这些扩张背后的巨额并购资金,均无一例外来源于同样始于2014年的我国金融信贷的宽松期。于是,就在三家上市公司依次落袋、大量资本逐次巨额投入之时,中技集团却在金融去杠杆的2017年末,突然遭遇金融机构“撤梯子”。

业内人士分析,中技集团在2018年突然落入债务陷阱,应该是是源于宏观债务环境由宽松到去杠杆的猛烈变化之中,企业缺乏在现金和债务管理上的有效应对措施。

说白了,此前市场政策宽松,各路资金蜂拥而来,然而,一旦政策风向突变,一夜之间,中技集团发现,市场上的钱没了。

今年以来,不仅是中技集团和旗下公司,其他一些知名上市公司也屡屡遭遇同样困局。

3月,知名上市公司金盾股份突然公告,称欠下高达98.99亿元的债务。紧接着,体量更为庞大的盾安控股集团,向浙江省政府紧急求助的报告在网上被披露。这家曾连续9年入围“中国企业500强”企业,各项有息负债超过450亿元。

5月以来,仅A股市场,就有中安消、盛运环保、神雾环保、凯迪生态等多家上市公司出现债务违约。与此同时,在信托计划、券商资管计划等“非标”领域,也频频曝出“兑付危机”,其中不乏融资主体为上市公司的产品。

资金荒原因剖析1:机构收贷埋下债务危局之因

与上述上市公司的债务违约不同的是,中技集团的资金困局,首先来自于雪崩般的金融机构争相抽贷。

当民企的扩张野心,遇到金融的扩张周期,往往意味着债务的扩张。据知情人士透露,自2014年以来,得益于市场上低成本资金的大量出现,中技启动了一轮又一轮的产业扩张,但其债务规模也迅速增长。为其日后的债务危局埋下了风险的种子。

众所周知,资产负债率是评价公司负债水平的综合指标,也是衡量公司利用债权人资金进行经营活动能力的指标。一般认为,资产负债率的适宜水平是40%~60%。中技集团此前认为,虽然资产负债率在飞快上升,但由于并购资产的质地较为优良,均为产业龙头,企业盈利水平较佳。至此,这些债务偿还水平,也还一直被颜静刚认为是在可控范围内。直到2017年突如其来的金融去杠杆风潮,打乱了他的还款计划。

在防风险、去杠杆的背景下,货币政策转向中性偏紧,针对金融同业业务、影子银行等一系列金融强监管政策落地,金融扩张时代由此终结,债市委外、非标融资也因此都大大收缩。换句话说,相比“资产荒”时期,企业的融资渠道已经全面收紧、融资成本明显上升,尤其是对于中低资质的企业而言,更是如此。

雪上加霜的是,那场发生在“资产荒”里的“负债狂欢”,恰好在这轮“资金荒”中,到了还钱的高峰期。

在当前整体去杠杠、严监管的金融环境下,前期大量依赖各类信托产品、券商资管计划、股权质押等方式来融资的中技集团,按照普遍2—3年的产品期限,大量发行于20142017年的非标产品密集到期,需要企业兑付。由于一时之间找不到可替代的融资渠道以应对债务支付高峰,中技集团的债务风波最终爆发。

知情人士透露,2017年开始,中技集团的贷款来源开始迅速减少,许多金融机构在贷款到期之后不再续贷。据了解,金融机构停发的贷款,有的是减少数千万,有的则减少高达数十亿元。中技集团的面临的资金荒,前所未有的剧烈。

资金荒原因剖析二:旗下制造业剥离“吸血”大量资金

债台之上,人为刀俎,我为鱼肉。如果说,机构抽贷对于中技的运营构成了多重打击和严重抽血。在2016年中技的一场资产重组中,为了推进上市公司顺利转型而以现金承接的一块制造业资产,则是被很多人忽视的中技另一大出血点。

2016年,彼时还称作中技控股的上市公司,也就是今日的富控互动的前身,拟作价24.17亿元向公司实际控制人颜静刚旗下企业上海轶鹏转让其持有的中技桩业94.49%的股权,此次重组完成后,中技桩业的资产和负债将从上市公司体系中一并剥离。

2014年和2015年,中技桩业分别实现营业收入28.21亿元、18.41亿元,分别占中技控股营业收入总额的99.9%和99.45%。

此块传统制造业资产不置换出来,则中技控股无法实现对英国jagex游戏公司的并购,也无法全心全心转型为一家互动娱乐公司。

然而,这一置换,代价不菲。成败利弊,今天回头看,还很难说。

根据立信评估出具的《资产评估报告》,截至评估基准日2015年12月31日,中技桩业净资产账面价值17.4亿元,而最终的评估值则达到了26.7亿元,评估增值9.3亿元,增值率53.52%。而业务接近、资产出售时间也接近的巨龙管业,今年5月末拟出让混凝土输水管道业务时,账面值与预估值分别为5.4亿元和6.2亿元,增值率仅仅为15.16%。

这24.17亿元,最终均由颜静刚来筹款全额支付。其对资金的消耗,可见一斑。

然而,故事还没有结束。剥离中技桩业除了支付20多亿元对价之外,还需要偿还比这一数字更多的债务。

中技桩业是一家负债较高的公司。记者了解到,在其被剥离时,中技桩业对38家债权人负债合计为37.6亿元,此外还对上市公司负债8.7亿元。这些债务最终也必须由颜静刚来买单。因此,收购对价加上债务支付,颜静刚及旗下公司为此次上市公司的产业转型,不计算收购英国公司时付出的数十亿元,仅仅为了将国内这块老资产置换出来,就花费了24亿转让款,还上市公司8.7亿欠款,外带37.6亿金融负债(该部分负债,在桩业剥离后陆续还掉20余亿元,2017年末剩余约10亿元)。

以上还均为直接资金成本,事实上,如此巨额的资产转移至颜静刚自己名下之后,对资金快速流动形成的挤占效应,还没有结束。

产业巨头如何走出债务陷阱?

在此前一轮的金融业加杠杆中,利用蜂拥而来的廉价资金,中技想通过资本运作来推动产业整合,结果棋至中盘戛然而止,产业整合刚刚见到雏形,而背后的资金动力却提前熄火。这一现象既值得叹息,更值得深思。

2014下半年开始,央行接连降准降息,中国进入货币宽松周期,出现了近两年的信贷高峰;同时,金融处于扩张时期,金融同业业务大爆发、资管乱象又进一步放大了资金供给。由此释放的大量流动性在2015年A股大跌后“横冲直撞”,涌入债市和非标领域,直接压低了债券及非标融资利率。

但这种低利率的好日子在今年戛然而止。人么更多是需要贷款来推动企业发展。

在此轮中技集团惨烈的去杠杆中,颜静刚本人的角色堪称悲情。据熟悉颜静刚的知情人透露,颜静刚目前正在解决债务危机,同时积极配合监管机构调查。但就其本人而言,他是一个精力旺盛、对工作全身心投入的企业家,平时也并无不良嗜好。

据与颜静刚旗下企业有股权合作的投资人士透露,颜本人在商业场中名声和信誉都不错,称得上是浙商中后起一代的人物,因此在宽松时期,资本纷纷慕名而来。而另一位与其在混凝土预制桩市场合作多年的企业家描述,来自台州的颜静刚为人豁达,平常往来的同乡商人圈子中,多为目前浙商圈中赫赫有名之人。尤其是他合作不看小利看大局,愿意让利给合作者,因此商业扩张短期之内就做得风生水起。然而,千里之堤毁于蚁穴,虽然颜将这几年资本市场筹措的巨额资金,都用在公司转型和发展上,却最终遭遇如此意想不到的债务压力。

成也资金,败也资金。如果我们仔细观察,会发现颜静刚的扩张和紧缩,大起与大落,恰好与此轮货币宽松和紧缩的日期紧密贴合:始于2014年下半年,终于2017年年底。颜静刚及中技集团能否东山再起,我们拭目以待。但无疑一个商业启示是明确的:产业拓张和深耕的战略方向固然没错,但实施手段却绝不能依赖激进的杠杆和超高的负债,企业需从根本上扭转偏重市场份额、追求扩张规模的思路,真正做到风险防范和质的增长。

未知来源

下一篇:

支付宝放大招:免息的花呗来了!

免责声明:商媒在线所提供的信息及图片除原创外,有部分资讯和图片从网络等媒体收集而来,版权归原作者及媒体网站所有,商媒在线力求保存原有的版权信息并尽可能注明来源;部分因为操作上的原因可能已将原有信息丢失,敬请原作者谅解,如果您对商媒在线所载文章及图片版权的归属存有异议,请立即通知商媒在线,商媒在线将立即予以删除,同时向您表示歉意!

相关推荐

最新资讯

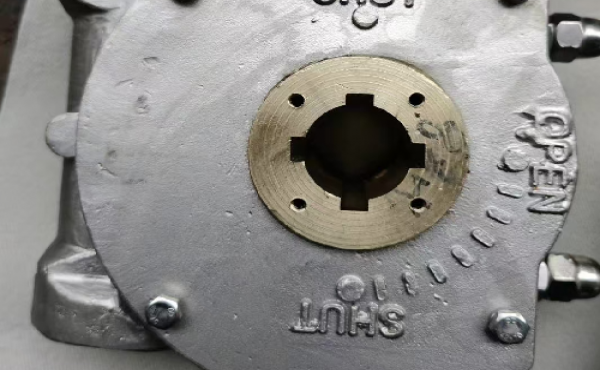

闸阀伞齿轮箱结构工作原理——以上海禹轩阀门为例

11-21

571

阀门伞齿轮与正齿轮的区别——以上海禹轩阀门为例

11-21

256

阀门伞齿轮手动装置:提升操作效率与安全性的关键

11-21

645

上海禹轩阀门的蜗轮箱内部配件蜗轮(齿轮)设计说明

11-21

178

阀门蜗轮箱成品的组成零件解析——以上海禹轩阀门为例

11-21

300

中石化贵州能化织金采购上海禹轩阀门涡轮箱应用PGA项目

11-21

437

宁夏电力英力特化工球阀驱动装置技改项目:创新引领,提升效能

11-21

252

陕煤蒲合成装置改造蝶阀更换手动蜗轮箱项目纪实

11-21

912

阀门蜗轮箱制造工艺探析-上海禹轩阀门驱动装置

11-21

902

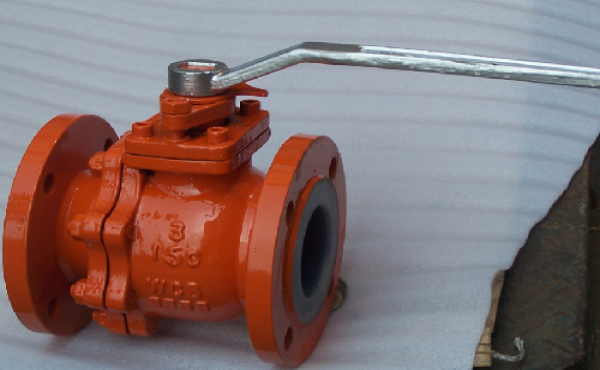

Q41F46美标衬氟球阀:工业应用中的耐腐蚀利器

11-21

114

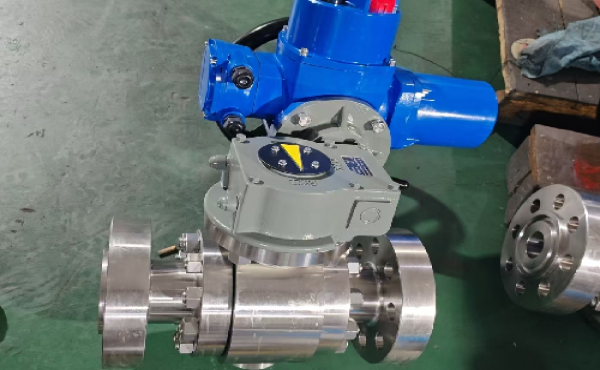

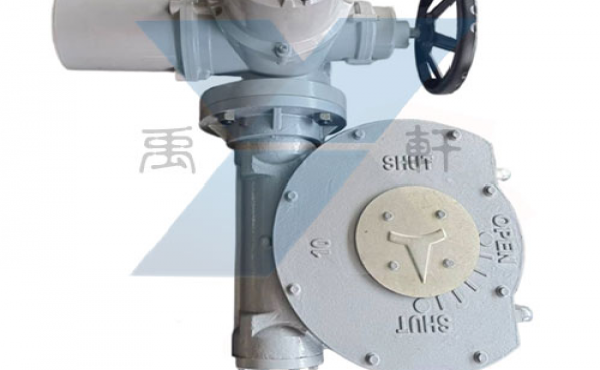

电动蜗轮箱与电动装置的完美结合:成就一台卓越的阀门

11-21

329

单级蜗轮箱与双级蜗轮箱的区别——上海禹轩阀门深入解析

11-21

786

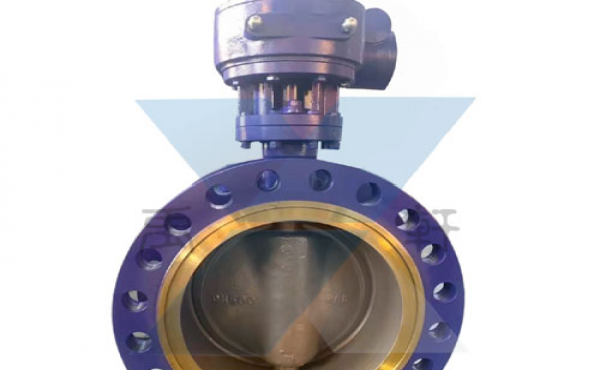

上海禹轩电动涡轮箱在吉林天正水力发电厂DN600蝶阀配套中的应用

11-21

722

上海禹轩阀门涡轮箱在榆林一化工厂DN1200蝶阀的应用

11-21

170

蝶阀质量与阀门驱动装置的关系——上海禹轩的视角

11-21

561

阀门伞齿轮的应用行业与上海禹轩阀门的贡献

11-21

563

阀门驱动装置在钢厂、电厂与水厂中的应用

11-21

558

阀门执行器的工作原理与应用——以上海禹轩阀门为例

11-21

869

部分回转型电动驱动装置在上海禹轩阀门中的应用

11-21

179

电动执行器蜗轮箱:工业阀门自动化的核心组件

11-21

570

综合资讯

综合资讯 企业资讯

企业资讯 泵阀机电

泵阀机电 机械设备

机械设备 仪器仪表

仪器仪表 钢铁冶金

钢铁冶金 五金家电

五金家电 家居建材

家居建材 水利环保

水利环保 石油化工

石油化工 食品酿造

食品酿造 农林牧渔

农林牧渔 服饰穿戴

服饰穿戴 招商加盟

招商加盟 产经新闻

产经新闻 财经资讯

财经资讯 楼市房产

楼市房产 旅游频道

旅游频道 汽车频道

汽车频道 餐饮美食

餐饮美食 医美健康

医美健康 文化教育

文化教育 品牌人物

品牌人物 热搜资讯

热搜资讯 智能科技

智能科技 营销电商

营销电商 展会报道

展会报道