房价如果再翻倍,会是什么后果?

2020-06-19 23:01:57 sunmedia 1474

房价是否会持续上涨不再是问题,人们关心的问题变成了,还能涨多久,什么时候见顶,价格会翻倍吗?

老实说,准确回答这个问题几乎不可能,并且也没有必要。当下购房者所焦虑的只是,如何尽快入场,捞他一票。在宏观政策和金融的双重助推下,目前热点城市的房价泡沫化已经非常严重。据今年初时媒体报道,楼市首付两成相当于5倍杠杆,加上首付贷(杠杆之上再加杠杆),楼市杠杆已经变成十倍甚至是二十倍杠杆。发展到如今,其中已经蕴含着极大的金融风险。然而,既然风险已经如此明显,为何最近房价依然越长越快,难道人们看不到其中的风险吗?

实际上,人们并非看不到风险,而是整个市场已经被风险背后的暴利裹挟着被迫前进。高利贷和高杠杆大举现身房地产,说明有大庄家早已杀红了眼,不断地通过借贷往里冲,现在的房地产价格走势已经不是任何政策可以调控这么简单的。背后支撑全局的高息信贷体系,强迫房价以极快速度膨胀。

房价不仅必须要大涨,甚至涨慢了也不行,因为有些人的借贷利息就达2分3分,房价一年不涨个30%以上,就得爆仓,就得迎接抛售潮的到来,提供贷款的银行就得准备大面积的坏账。事实就是这么令人无奈。可以说,中国的不动产业,已经被金融业和投机者“玩坏了”。

为了能让这个涨价游戏永远可以玩下去、整个系统不发生崩溃,一个条件便是中国经济一直以超过10%的高速增长下去,如此,货币配置与实体经济增长才会保持大致的均衡,这表示经济泡沫依然可控范围内。然而,据BBC的数据,事实上去年中国的GDP增长速度是6.8%,为24年以来最低。你看,经济增长24年最低,房价上涨却是多年来最高的速度。两种数据的反差表明,房地产潜在着巨型泡沫,一旦破灭,后果很严重。

2016年,中央定调房产的主要任务:去库存、去杠杆。但就目前来看,两个目标无疑是相互矛盾的。为了房地产的“去库存”,政府下调了首付比率,对于民间的首付贷等也缺乏有效监管。实际上,这种去库存是使用一种加杠杆的方式。一去一加,并没有解决实际问题,而只是转移了矛盾,将库存问题转变为了房地产金融化、投机化的问题。不客气的说,在中国某些房价疯涨的地区,楼房已经不是用来居住的实体房产,而不过是一种类证券化的投资品,或者说“投机品”——我们的股市中有妖股,而在楼市中,目前出现了靠信贷过度透支而产生的“妖楼”。

据说,深圳已推出了使用面积为6平米的微型居室,售价很吉利,卖88万元人民币。房子面积越来越小,其实就是房地产虚拟化、金融化的另一种展现形式。能不能卖得更小,比如小于6平米,甚至小于1平米呢?当这种情况出现,房产就彻底与居住无关了,那就是彻底的房产金融化的表现。除非政府能够再变魔术一般的把与现在相等数量的农村人口赶到城市生活,逼他们买房。否则,房产不过是换了一种表现形式的股票。

房地产的金融化、虚拟化、证券化,确实神奇的起到“去库存”的功效。以至于有人说,美国政府解决问题是靠印钞票,中国是靠印房子。此言不虚。

如此不受控制地疯狂下去,房价几年之内再翻倍也并非不可能。为了支撑彻底金融化的房地产业不断往前走,现在最现实、最便捷的方式就只能是不断印钞和放贷。据统计,2008年金融危机之前,每1元人民币的新增贷款会带来0.8元的GDP增长,而现在,每1元人民币的新增贷款只能生产0.3元的GDP。货币和新增贷款对于经济的实际增长作用在减低,不到9年时间减少一半以上。钱都到哪里去了?全都流向了带有俄罗斯轮盘赌性质的金融房产业。

往回倒推:新增货币贷款对经济的增长的助推作用以如此快的速度在减低,那么,未来想要维持哪怕是与现在相同的经济增长率,意味着需要增发更多的贷款。据测算,到2020年,为了维持与现在相同的GDP增长率,政府一共要约近100万亿的新增贷款。如按照现在新增贷款流入楼市的比率,9487亿/5286亿来推算,未来约会有55万亿资本流入地产业。如此庞大的资金撬动之下,热点城市房价在未来数年翻倍,不是一个梦。

难道这就是某些经济学家和财经评论员所谓的“房价白银时代”?这话能信吗?美国经济预测家哈利?邓特曾警告投资者:“当其他经济学家、分析师告诉你,我们终于迎来长久的经济复苏时——千万不要相信他们”。邓特的这句忠告,也适用于中国。

中国通过强行拉升资产价格保持增长的时候,加上实体经济和营商环境的凋敝。无可避免的就是资产大规模外逃,一旦资本流出达到一定规模,那么本国货币的贬值就不可避免。虽然汇率目前还是受到管控,但随着人民币加入“一篮子货币”等国际化进程的加深,未来的价格下跌已经是一个大概率事件。那么人民币资产在国际市场的价值就面临着重估。这个时刻来临的前一刻,房价的虚高泡沫必然会被挤破。到时,用接近40%收入供房的中国房奴将面临资产大幅缩水以及一系列连带而来的社会问题。

本文作者:孙骁骥 学者、财经作家,著有《致穷》等书。

未知来源

免责声明:商媒在线所提供的信息及图片除原创外,有部分资讯和图片从网络等媒体收集而来,版权归原作者及媒体网站所有,商媒在线力求保存原有的版权信息并尽可能注明来源;部分因为操作上的原因可能已将原有信息丢失,敬请原作者谅解,如果您对商媒在线所载文章及图片版权的归属存有异议,请立即通知商媒在线,商媒在线将立即予以删除,同时向您表示歉意!

相关推荐

最新资讯

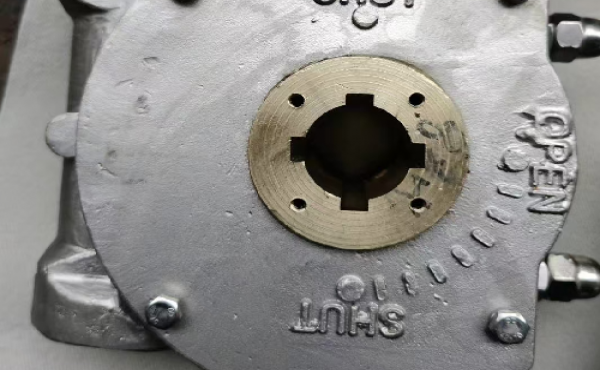

闸阀伞齿轮箱结构工作原理——以上海禹轩阀门为例

11-21

600

阀门伞齿轮与正齿轮的区别——以上海禹轩阀门为例

11-21

273

阀门伞齿轮手动装置:提升操作效率与安全性的关键

11-21

665

上海禹轩阀门的蜗轮箱内部配件蜗轮(齿轮)设计说明

11-21

193

阀门蜗轮箱成品的组成零件解析——以上海禹轩阀门为例

11-21

316

中石化贵州能化织金采购上海禹轩阀门涡轮箱应用PGA项目

11-21

461

宁夏电力英力特化工球阀驱动装置技改项目:创新引领,提升效能

11-21

265

陕煤蒲合成装置改造蝶阀更换手动蜗轮箱项目纪实

11-21

921

阀门蜗轮箱制造工艺探析-上海禹轩阀门驱动装置

11-21

914

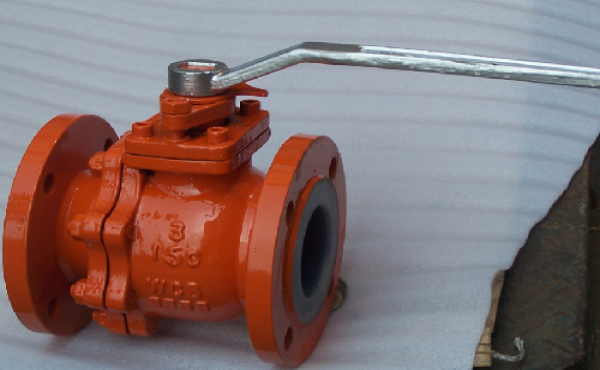

Q41F46美标衬氟球阀:工业应用中的耐腐蚀利器

11-21

129

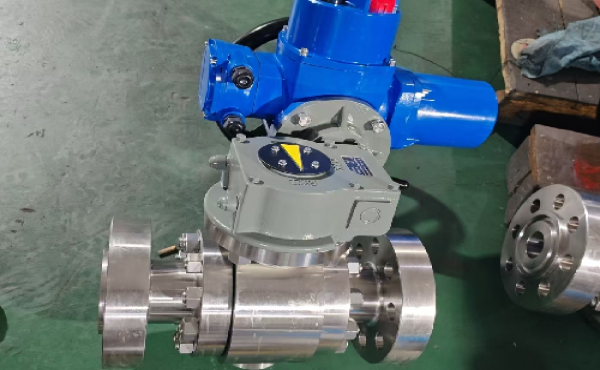

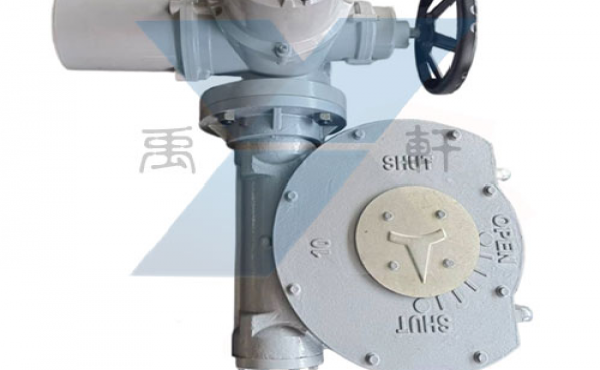

电动蜗轮箱与电动装置的完美结合:成就一台卓越的阀门

11-21

346

单级蜗轮箱与双级蜗轮箱的区别——上海禹轩阀门深入解析

11-21

799

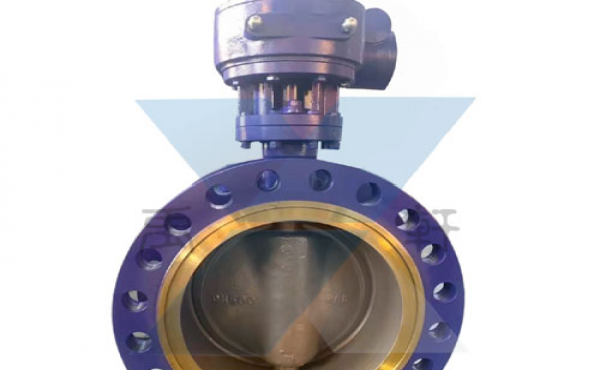

上海禹轩电动涡轮箱在吉林天正水力发电厂DN600蝶阀配套中的应用

11-21

736

上海禹轩阀门涡轮箱在榆林一化工厂DN1200蝶阀的应用

11-21

184

蝶阀质量与阀门驱动装置的关系——上海禹轩的视角

11-21

574

阀门伞齿轮的应用行业与上海禹轩阀门的贡献

11-21

577

阀门驱动装置在钢厂、电厂与水厂中的应用

11-21

579

阀门执行器的工作原理与应用——以上海禹轩阀门为例

11-21

889

部分回转型电动驱动装置在上海禹轩阀门中的应用

11-21

195

电动执行器蜗轮箱:工业阀门自动化的核心组件

11-21

582

综合资讯

综合资讯 企业资讯

企业资讯 泵阀机电

泵阀机电 机械设备

机械设备 仪器仪表

仪器仪表 钢铁冶金

钢铁冶金 五金家电

五金家电 家居建材

家居建材 水利环保

水利环保 石油化工

石油化工 食品酿造

食品酿造 农林牧渔

农林牧渔 服饰穿戴

服饰穿戴 招商加盟

招商加盟 产经新闻

产经新闻 财经资讯

财经资讯 楼市房产

楼市房产 旅游频道

旅游频道 汽车频道

汽车频道 餐饮美食

餐饮美食 医美健康

医美健康 文化教育

文化教育 品牌人物

品牌人物 热搜资讯

热搜资讯 智能科技

智能科技 营销电商

营销电商 展会报道

展会报道