百亿收购全球风电传动龙头企业 新光圆成转型高端装备制造

2020-06-19 23:01:57 sunmedia 927

7月2日,新光圆成股份有限公司(以下简称“新光圆成”,002147.SZ)发布“重大资产购买预案”公告,将以百亿规模现金方式收购在港股上市的全球风电传动龙头企业——中国高速传动设备集团有限公司(以下简称“中国传动”,00658.HK)——此项收购,标志着自2016年4月在深圳证券交易所挂牌上市以来,形成以房地产开发和商业经营为主、回转支承等精密机械制造为辅双主业运行的新光圆成,正着力以高端装备制造为核心主业,实现重大业务转型。

公告显示,新光圆成拟以现金方式收购中国传动8.3412.08亿股,占中国传动全部已发行股本约51.00%73.91%,拟定收购价格为人民币9.9911.25元/股,总价格区间为83.32135.9亿元。

6月30日,新光圆成与中国传动的持有人丰盛控股有限公司及全资子公Five Seasons订立框架协议。当日,丰盛控股与中国传动发布联合公告公布此项预案。

中国传动是一家以专业生产高速重载齿轮为主的大型企业集团,全球传动领域的领导者之一。公司创建于1969年,并于2007年在香港上市。旗下品牌“NGC”是国家重点培育和发展的国际知名品牌,产品广泛用于风电、轨道车辆、建材、冶金、高速、矿山及橡塑机械等行业。有关资料显示,中国传动是中国风力发电传动设备的领先供应者,产品已覆盖750KW、1.5MW、2MW及3MW风电传动设备。同时还研发及储备了生产5MW和6MW风力发电齿轮箱的能力和技术,产品技术水准与国际竞争对手同步。中国传动的风电客户包括国内的主要风机成套商,以及国际知名的风机成套商,如美国通用电气、德国西马克、日本三菱重工、日立、住友等。2017年末,中国传动资产总额274.38亿元,净资产109.76亿元。

根据目前披露的交易预案,中国传动将剥离盈利不佳的非齿轮业务,保留核心风电传动设备业务,以进一步凸显自身盈利优势,从而参与到此次重大资产重组中。上述非齿轮业务包含7家附属公司、3家联营公司、1家投资公司的资产。丰盛控股及Five Seasons已同意促使中国传动着手进行上述资产出售事项。中国传动这部分资产剥离的顺利完成,是新光圆成本次重大资产购买的先决条件。此外值得注意的是,在完成交易后,中国传动仍旧保持独立运行,其160多亿元的负债仍由中国传动自行承担。

对于此项收购的动因,新光圆成在公告中指出,上市公司现有机械制造业务发展空间有限,而中国传动为全球风力发电传动设备龙头企业,技术实力雄厚、资产质量高、盈利能力强。同时在国家政策大力鼓励下,装备制造业迎来了新的历史发展机遇。通过本次交易,夯实并大幅提高了公司装备制造板块业务盈利能力,将进一步拓展上市公司盈利来源并增强可持续发展能力。

公司有关负责人亦表示,面对房地产业务占总营收七成以上的业务结构,新光圆成希望改变对房地产过度依赖的局面,实现更加科学合理、更具发展潜力的重大业务转型。而中国传动的规模体量,产业地位和技术实力,使其成为一个理想的标的物。随着交易完成,上市公司业绩将全面提升,高端装备制造业成为新光圆成的核心战略业务,具有里程碑意义。 对于此项收购的资金来源,新光圆成持有人新光控股集团相关负责人表示,一方面新光圆成今年一季度末的负债率仅为48.54%,相较于其他房地产同行企业处于低位;另一方面,为此项收购计划,新光控股集团已同意向新光圆成提供人民币50亿元借款并已经股东大会通过。此外,新光控股集团也正在积极协调、调配旗下其它资产和资源,为新光圆成此项收购达成提供充分保障。

据了解,新光控股集团是浙商群体中有代表性的知名企业,旗下有1家上市公司,近百家全资子公司及控股公司,逾40家参股公司,是一家在多个行业有着重要影响力的领军企业。2017年,新光控股集团总资产达到776亿元,营业收入139亿元,净利润39亿元,在新近发布的“浙商全国500强”榜单上排名第十三。

未知来源

免责声明:商媒在线所提供的信息及图片除原创外,有部分资讯和图片从网络等媒体收集而来,版权归原作者及媒体网站所有,商媒在线力求保存原有的版权信息并尽可能注明来源;部分因为操作上的原因可能已将原有信息丢失,敬请原作者谅解,如果您对商媒在线所载文章及图片版权的归属存有异议,请立即通知商媒在线,商媒在线将立即予以删除,同时向您表示歉意!

相关推荐

最新资讯

上海禹轩D643H-20"不锈钢气动蝶阀—即将交付富华(新疆)新能源保管道运行

04-25

796

上海禹轩Z41H不锈钢闸阀,J641W气动截止阀应用乌海化工气体管道安装应用

04-25

157

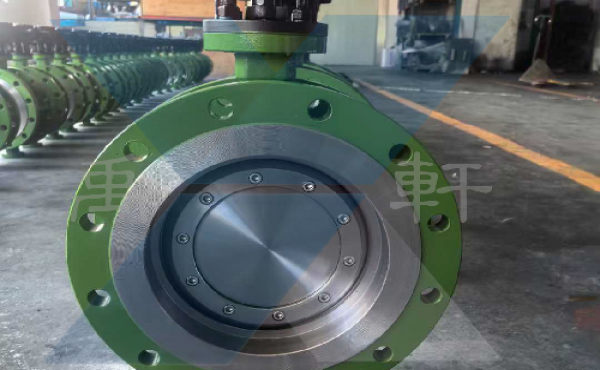

上海禹轩Q641F-16PL-DN250气动球阀在铜陵大方食品厂氮气管道中的应用实践

04-25

544

上海禹轩Z41H-16C-DN200国标闸阀交付海南能源厂区污水管道项目 助力绿色能源建设

04-24

698

上海禹轩Q347F46-16C-DN400固定式衬氟球阀成功交付九江石油化工行业

04-24

636

上海禹轩Q641F46-DN125衬氟球阀成批交付——助力通辽一化学材料厂区建设

04-23

390

上海禹轩Q341F-16P-DN300不锈钢蜗轮球阀交付昆明制药厂,助力化学管道安全高效运行

04-23

392

上海禹轩QDX3电动涡轮头在DN1000法兰蝶阀流量控制中的创新应用

04-23

524

上海禹轩HDH47X-DN400蝶式缓冲止回阀交付南沙水电站:水利枢纽安全运行的坚实保障

04-23

262

上海禹轩D343H-16C-DN300手动蜗轮蝶阀:榆林常乐堡矿业设备高效运行的得力助手

04-23

339

上海禹轩D641F46-16P-DN200不锈钢衬氟蝶阀整装待发东营兴华能源厂区

04-23

323

凯泉泵业深化光热领域合作,共同推动熔盐泵国产化进程

04-23

1114

德帕姆公司发布超大型高压过程隔膜泵,开创中国装备制造新篇章

04-23

795

维都利阀门荣膺“浙江出口*”,引领行业创新与品质发展

04-23

558

艾德威尔四偏心蝶阀赋能化工项目安全高效运行

04-23

628

安特威智能制造基地落户常熟,打造数字化控制阀产业新标杆

04-23

947

蓝深集团为水渡河库区扩建工程提供大型轴流泵装备支持

04-23

358

山西天海泵业召开季度会议聚焦安全、质量与市场拓展

04-23

634

合肥华升泵阀牵头组织离心泵国家标准修订会议

04-23

1085

塔里木顺丁橡胶二期项目智能阀门检测平台正式启用

04-23

289

综合资讯

综合资讯 企业资讯

企业资讯 泵阀机电

泵阀机电 机械设备

机械设备 仪器仪表

仪器仪表 钢铁冶金

钢铁冶金 五金家电

五金家电 家居建材

家居建材 水利环保

水利环保 石油化工

石油化工 食品酿造

食品酿造 农林牧渔

农林牧渔 服饰穿戴

服饰穿戴 招商加盟

招商加盟 产经新闻

产经新闻 财经资讯

财经资讯 楼市房产

楼市房产 旅游频道

旅游频道 汽车频道

汽车频道 餐饮美食

餐饮美食 医美健康

医美健康 文化教育

文化教育 品牌人物

品牌人物 热搜资讯

热搜资讯 智能科技

智能科技 营销电商

营销电商 展会报道

展会报道