国内首艘油电混动游船成功交付 搭载宁德时代动力电池

2020-08-17 10:05:50 sunmedia 2091

8月17日消息,搭载宁德时代动力电池的中国首艘油电混合“大湾区一号”交接仪式在招商工业海门基地举行。该船装载了由中国中车、招商局和宁德时代联合开发,具有完全自主知识产权的2MW级船舶直流组网电力推进系统装置,采用锂电池+柴油机的混动模式,配备2520kWh宁德时代动力电池系统。

一直以来,宁德时代的市值备受争议。事实上,在产业发展层面上,宁德时代正不断拓展自己的商业版图,以支撑更大的市场讲好市值故事。

近期的一则消息,再次让这家行业龙头企业引起围观。根据宁德时代8月11日晚间公告,其拟以证券投资方式对境内外产业链上下游优质上市企业进行投资,投资总额不超过190.67亿元,其中境外投资总额不超过25亿美元,占总体投资上限金额的约91%。

对于投资原因,宁德时代方面称,新能源汽车及储能行业仍存在配套设施不完善、关键资源供应不足等短板。因此,出于长期战略发展考虑,围绕主业,宁德时代希望通过对产业链上下游公司投资,加强产业协同作用,以提升公司市场竞争力。

回归市值角度,亿欧汽车认为,宁德时代股价被高估的背后是市场对动力电池行业确定性发展趋势以及对龙头企业营收和盈利能力的肯定。因此,即使在新冠疫情影响下,企业面临营收和盈利确定性下滑的情况,其股价依旧走高。

宁德时代和亿纬锂能在3月2日至8月12日收盘期间,股价分别上涨38.09%、40.87%。

从中长期来看,全球和中国动力电池市场近些年马太效应凸显,CR5市场份额逐年上升至2019年的72.64%、81.56%。此趋势下,龙头企业宁德时代地位将更加稳固,营收和盈利具备确定性发展趋势,市值具备继续上涨的能力。

寡头之势初现

宁德时代于2011年成立,2017年登顶全球动力电池出货量榜首,并于次年上市,目前市值已突破4500亿元。

宁德时代管理团队具有多年的锂电池行业从业经历和丰富的管理经验,团队目前持有48.6%的股份,对企业拥有话语权,保障了企业的稳定运营。

2015-2019年,宁德时代营收和净利润CAGR分别为51.68%、37.41%,保持高速增长。受新能源汽车补贴下降等多种因素叠加影响,动力电池行业整体利润率回归正常水平。2019年,宁德时代毛利率和净利率分别为29.06%、10.95%,处于行业较高水平。

根据历年财报数据显示,宁德时代主营业务由动力电池系统、储能系统、锂电池材料三部分构成,其中动力电池系统营收常年占据总营收的82%以上,是其核心业务。

储能系统由于行业目前存在诸多痛点,电化学储能存在诸如成本高、安全性低等缺陷,暂不能满足行业发展需求,企业业务发展受限。相反锂电池材料由于受到动力电池业务的带动,近年来增长势头良好。

动力电池作为宁德时代核心业务,是带动其营收增长的主要动力。2015-2019年,宁德时代动力电池出货量CAGR为96.27%,保持超高速增长。宁德时代2017年登顶全球动力电池出货量榜首,并蝉联至2019年。2019年,宁德时代动力电池的全球和中国市场份额分别为27.87%、45.77%,确立了行业龙头地位。

宁德时代通过技术和产业链协同效应,提升产品性能,降低成本,并成为其抢占市场份额的主要因素。

根据2019年行业调研数据显示,宁德时代三元方形锂电池能量密度为240Wh/kg,在三元方形锂电池中排名第一;降本方面,其在2016-2019年平均降本幅度达15.7%,电芯成本降至0.69元/Wh,处于行业领先地位。

宁德时代历年研发投入均高于竞争对手,2019年研发投入为29.92亿元,是国轩高科的6.85倍。宁德时代CTP技术通过电芯直接集成到电池包,省去模组这一结构,在降本的同时,提升电池能量密度。

宁德时代布局了锂电池上游的矿产(锂矿、镍矿)、正负极材料、电解液,并积极扩大产能,在保证自身锂电池的供给的同时,进一步降低成本。

高性能、低成本电池也让其获得诸多车企的青睐。宁德时代通过“深度绑定+战略合作”的形式,保障其动力电池市场份额。宁德时代和一汽、广汽、上汽、东风、吉利等共建合资工厂,建立深度合作关系;同时与特斯拉、宝马、大众等建立战略合作关系。

今年7月,宁德时代首次引入外资品牌本田入股,这将成为日后其与外资品牌“绑定”的新起点。虽然宁德时代短期受新能源汽车市场低迷影响,营收和净利润出现下滑,但其依旧保持近50%的市场份额。随着新能源汽车市场恢复增长趋势,宁德时代将逐步恢复高速增长态势。

被低估的市值

新冠疫情的影响与新能源汽车退补双重影响下,中国2020年新能源汽车预计将延续2019年负增长势头。

根据Wind预测,2020-2022年,中国新能源汽车销量CAGR为22.57%,对比2015-2019年的CAGR36.36%增速,出现较为明显的下滑;中国动力电池出货量CAGR仅为19.4%,对比2015-2019年CAGR42.95%增速,同样呈现下滑趋势。

宁德时代2019年和2020年H1中国动力电池市场份额分别为45.77%和48.69%,结合下半年将供应特斯拉的信息,其市场份额有望保持在50%以上。海外市场方面,德国图林根项目预计2021年投产,2022年产能将达到14GWh。根据历年来最低产能利用率计算,宁德时代2022年动力电池出货量将达到69.1GWh。

根据新能源汽车补贴退坡的影响,结合宁德时代动力电池的出货量、营收结构等因素,亿欧汽车认为其2020-2022年的营收将分别达到478.79亿元、635.56亿元和918.95亿元。

根据宁德时代2017-2019年财报显示,应收账款周转率从2017年的2.85次提升至6.38次,对下游企业议价能力增强。此外,宁德时代依靠自身技术和产业链上游布局,降本能力突出。亿欧汽车认为其依然能够维持较高水平的净利润率。

亿欧汽车参考宁德时代历年利润率,采取相对保守的方式,取历史最低值作为计算参考。

全球范围内,新能源汽车取代燃油车趋势已成定局。根据2019年数据显示,全球和中国新能源汽车市场渗透率仅为2.5%和4.59%,存在巨大的发展空间。宁德时代凭借自身优势,存在巨大的增长潜力。从中长期来看,2020-2021年,宁德时代对应的PE值分别为86.97、65.51和45.30,市值存在被低估的情况。未来,其市值具备较大的成长空间。

文章来源: 钛媒体APP,证券时报

商媒在线

免责声明:商媒在线所提供的信息及图片除原创外,有部分资讯和图片从网络等媒体收集而来,版权归原作者及媒体网站所有,商媒在线力求保存原有的版权信息并尽可能注明来源;部分因为操作上的原因可能已将原有信息丢失,敬请原作者谅解,如果您对商媒在线所载文章及图片版权的归属存有异议,请立即通知商媒在线,商媒在线将立即予以删除,同时向您表示歉意!

相关推荐

最新资讯

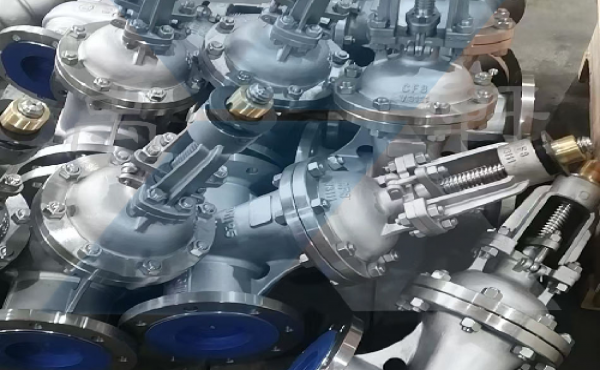

上海禹轩不锈钢固定球阀交付洛阳石化管道项目,助力安全生产与效率提升

03-18

923

上海禹轩手动蜗轮蝶阀与电动蝶阀应用江西宜春一污水管道配套

03-18

352

上海禹轩A48Y弹簧全启式安全阀新老交替助力中山一厂区蒸汽管道

03-18

741

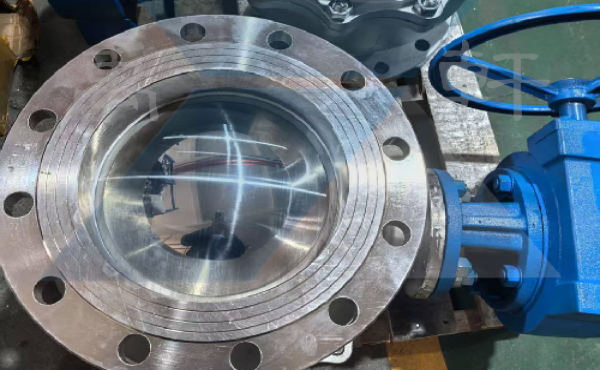

上海禹轩D943H-16P-DN1000电动不锈钢蝶阀准备交付阳泉一企业配套

03-18

369

蝶阀涡轮头(箱)结构解析图及技术说明——上海禹轩提供资料

03-17

760

上海禹轩D943W-16P-DN250电动蝶阀助力山东柠檬生化管道设备改造

03-17

667

上海禹轩J41W-16P-DN200不锈钢截止阀交付滨州天然气工程当中应用

03-17

938

上海禹轩Z41W-16P-DN100/125不锈钢闸阀 助力镇江工业发展

03-17

981

上海禹轩A48SY-100I-DN50弹簧式安全阀交付四川白马电厂工程

03-17

222

上海禹轩Q941F46-16P-DN150不锈钢衬氟球阀组装准备发往宁夏吴忠一化工厂

03-17

388

上海禹轩ZPLD-16P-DN100电动单座调节阀赋能包头稀土厂区高效建设

03-17

798

上海禹轩Q341F-16P-DN250不锈钢球阀助力常州能源工厂设备更换

03-16

443

上海禹轩BA-2电动伞齿轮 助力十堰大型吊机组工艺升级

03-16

613

上海禹轩H44W-16P-DN150不锈钢止回阀与DN150过滤器准备交付绵阳化工园区

03-16

883

上海禹轩球阀、旋塞阀、减压阀、安全阀在天然气输送中起到的作用

03-16

241

A46Y美标高温先导式安全阀在石油化工和天然气等设备起到关键作用

03-16

909

上海禹轩阀门助力内蒙古化工企业实现气动球阀关键设备定制化升级

03-16

721

上海巧旭定制高温磁力旋涡泵 助力波露明科技高温反应工艺升级

03-15

968

黄山良业公司终身名誉董事长项美根先生向黄山市、屯溪区档案馆捐赠图书

03-15

753

上海亚核阀业中标大唐石城子熔盐储罐项目仪表阀供应合同

03-14

719

综合资讯

综合资讯 企业资讯

企业资讯 泵阀机电

泵阀机电 机械设备

机械设备 仪器仪表

仪器仪表 钢铁冶金

钢铁冶金 五金家电

五金家电 家居建材

家居建材 水利环保

水利环保 石油化工

石油化工 食品酿造

食品酿造 农林牧渔

农林牧渔 服饰穿戴

服饰穿戴 招商加盟

招商加盟 产经新闻

产经新闻 财经资讯

财经资讯 楼市房产

楼市房产 旅游频道

旅游频道 汽车频道

汽车频道 餐饮美食

餐饮美食 医美健康

医美健康 文化教育

文化教育 品牌人物

品牌人物 热搜资讯

热搜资讯 智能科技

智能科技 营销电商

营销电商 展会报道

展会报道