碳中和会带来数百万亿投资需求 超八成在四大行业

2021-07-06 17:50:18 sunmedia 3026

在“碳中和”背景下,那些无法转型为低碳、零碳的企业和资产都可能成为金融风险的来源。

北京绿色金融与可持续发展研究院院长马骏表示,“碳中和”会给中国带来数百万亿元的投资需求。这其中80%~90%的绿色投资,将集中在能源、交通、建筑、工业这四大行业。

7月4日举行的“碳中和,绿色增长与未来世界”论坛上,马骏表示,“碳中和”将对中国的宏观经济和经济结构产生巨大影响,并为金融机构带来巨大的投资机遇。但同时,也会在高碳领域带来许多金融风险。

2019年起,马骏及其和团队做了《重庆碳中和目标和绿色金融路线图》的课题,研究结果显示,未来30年重庆要实现近零碳排放,累计需要13万亿元的绿色低碳投资。“重庆的人均收入跟全国平均差不多,GDP约占全国1/40,把它视为一个缩影,未来全国可能会有好几百万亿的‘碳中和’投资需求。”

这些投资主要用于两方面:一是现有绿色低碳技术的大规模应用,二是将现在尚不太成熟的零碳、低碳技术,包括氢能、储能、CCS(碳捕捉与封存)技术等变得更有经济性。“要有大量的投资才能让它们变得成熟,这里更多的是需要PE/VC投资,因为有不确定性,所以也有巨大的利润潜力。”

具体到行业,马骏认为,能源、交通、建筑、工业这四大行业将吸纳80%~90%的绿色投资。

来自清华能源所的预测是,2045年中国电力95%将是可再生能源,电力行业基本实现“碳中和”,以便于给其他行业实现“碳中和”留出充足的时间。基于此,马骏表示,能源的绿色化转型将明显提速。未来五年,光伏和风能的新装机每年会超过100GW。“现在看起来150GW都有可能。”

而在交通领域,实现零碳最主要的技术路线就是电气化,因此电动车的销售会快速增长,氢能作为一个储能方式,将经历爆发式增长。

建筑方面,由于建筑物在全球能耗和碳排放中占到40%,因此未来高标准的绿色建筑将出现更多的零碳建筑。同时,基于已经相对比较成熟的技术,预计零碳示范园区也将在国内出现并快速推广。

而在工业领域,尤其需要大量低碳零碳技术来实现电气化、提升能效和替代高碳原材料,比如生物炼钢技术、废铁利用技术、水泥替代技术等等,成千上万个技术可以运用到不同的工业领域来帮助减排。

但是,向低碳零碳的转型,也会带来许多金融风险。马骏表示,在“碳中和”背景下,那些无法转型为低碳、零碳的企业和资产都可能成为金融风险的来源。“所有的企业在30多年的时间中都必须转型成为低碳和零碳的企业,否则就要出局,估值就会变成零,贷款就可能变成坏账。”马骏说,高碳资产都会面临这样的风险,但风险的大小取决于转型的能力。

以煤电为例,马骏说,清华大学绿色金融发展研究中心的一项转型风险模型研究显示,考虑未来10年煤电行业的五大转型因素,比如煤电需求下降;由于新能源成本下降,煤电价格被迫下降;碳价格上升,使得火电企业用更高价格购买配额;银行或金融监管部门提高棕色(高碳)资产的风险权重,从而提高融资成本等,结果显示,中国样本煤电企业的违约率将从2020年的3%,上升到2030年的22%左右。

“基于这样的判断,全球已经超过100家大型金融机构宣布不再给煤电提供贷款,或限制在煤电行业的股权投资。”马骏说。

为完善绿色金融体系,马骏建议,要以“碳中和”为约束条件,修订绿色金融界定标准,保证绿色项目、绿色贷款、绿色债券、绿色基金目录中的项目不损害应对气候变化的目标。

同时,应要求金融机构开展气候(碳)相关的信息披露。建议人民银行和银保监会要求金融机构对棕色(高碳)资产的敞口进行计算和披露。明确鼓励金融机构开展环境和气候风险分析,强化能力建设。“我国大部分金融机构尚未开展环境和气候风险分析,缺乏对气候转型风险的前瞻性判断和风险防范机制,未来应该把它变成强制性的监管要求。”

此外,马骏建议,应强化对低碳投融资的激励机制。比如,人行设立较大规模的支持低碳项目的再贷款机制,降低绿色资产风险权重,提高高碳资产风险权重等等。

来源:第一财经 作者:胥会云

商媒在线

下一篇:

张家港超临界水氧化环保项目签约

免责声明:商媒在线所提供的信息及图片除原创外,有部分资讯和图片从网络等媒体收集而来,版权归原作者及媒体网站所有,商媒在线力求保存原有的版权信息并尽可能注明来源;部分因为操作上的原因可能已将原有信息丢失,敬请原作者谅解,如果您对商媒在线所载文章及图片版权的归属存有异议,请立即通知商媒在线,商媒在线将立即予以删除,同时向您表示歉意!

相关推荐

最新资讯

重庆钢铁荣获三一重机“优秀供应商”荣誉称号

12-28

784

博纳斯威阀门股份公司中标3个水系统项目,总值2838.53万元

12-28

780

耐森阀业荣获浙江省2024年度隐形*称号

12-28

139

重庆水泵公司举办三坐标测量技术深度学习培训

12-28

192

丽水市首个阀门标准化技术委员会在莲都正式成立

12-28

804

温州金鑫生化阀门成功中标花园生物合成生物项目

12-28

492

浙江石化阀门公司三项新产品通过浙江省工业新产品鉴定会

12-28

499

全国泵标准化技术委员会专家调研嘉和科技,共同推动泵技术创新

12-28

933

广东省四川内江商会2024年第二次理事会在昕恒泵业召开,展望新发展

12-28

552

沙区税务局副局长崔宁一行到重庆水泵公司调研,强化税企合作关系

12-28

496

北化股份副总经理张维娓到五二五泵业调研,强化安全环保与质量提升

12-28

869

中核苏阀精密锻造(苏州)有限公司成功获得CE认证,迈向国际化发展新阶段

12-28

482

沈鼓集团核泵中试基地厂房顺利封顶,中辰钢构再创“中辰速度”

12-28

284

突破核电技术瓶颈!第三代核电阀门金属波纹管成功实现国产化,进入产业化新阶段

12-28

366

中核苏阀数字文化项目获苏州市专项资金支持,助力文化产业高质量发展

12-28

930

Z41Y-50/100/200/250重型闸阀在辽宁铁岭某天然气站的应用——上海禹轩泵阀

12-28

383

天然气硫化氢介质专用闸阀与截止阀材质选择——上海禹轩泵阀

12-28

471

300LB-10寸美标对夹蝶阀 D673H气动金属硬密封蝶阀介绍——上海禹轩泵阀

12-28

338

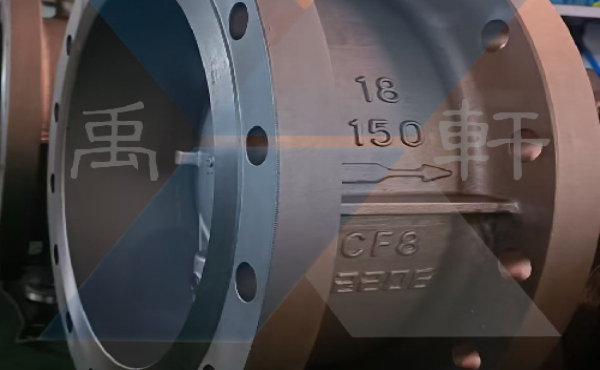

150LB-18寸法兰美标蝶阀:金属硬密封与CF8材质的完美结合——上海禹轩阀门

12-28

153

上海禹轩Q641F-16C-DN50气动法兰球阀整装待发之江苏无锡

12-28

440

综合资讯

综合资讯 企业资讯

企业资讯 泵阀机电

泵阀机电 机械设备

机械设备 仪器仪表

仪器仪表 钢铁冶金

钢铁冶金 五金家电

五金家电 家居建材

家居建材 水利环保

水利环保 石油化工

石油化工 食品酿造

食品酿造 农林牧渔

农林牧渔 服饰穿戴

服饰穿戴 招商加盟

招商加盟 产经新闻

产经新闻 财经资讯

财经资讯 楼市房产

楼市房产 旅游频道

旅游频道 汽车频道

汽车频道 餐饮美食

餐饮美食 医美健康

医美健康 文化教育

文化教育 品牌人物

品牌人物 热搜资讯

热搜资讯 智能科技

智能科技 营销电商

营销电商 展会报道

展会报道