消费强度下降 钢铁业应主动适应新常态

2020-06-19 23:01:57 sunmedia 4340

10月底,中国钢铁工业协会召开2014年第三次信息发布会。中钢协副会长张长富表示,今年前三季度,经济增长对钢材需求强度持续下降,钢材消费增长乏力,钢材价格又创新低。不过,得益于原料价格降幅较大,全行业整体保持盈利,但盈利水平仍然很低。据预测,今年国内钢产量将超过8亿吨,钢材出口8000万吨已成定局。

他呼吁,在经济新常态下,钢材需求增长乏力将成为常态。钢铁企业应主动适应新的经济增长方式,尽快实现由量变到质变的蜕变。

A 产量

市场供大于求 全年钢产量超8亿吨

统计数据显示,今年前三季度,规模以上工业增加值同比增长8.5%,增速同比回落1.1个百分点。9月份当月,规模以上工业增加值同比增长8%,增速同比回落2.2个百分点。

经济增速回落的同时,经济结构发生了显著变化。第三产业比重提高,服务业增加值增速快于工业,高科技产业增加值加快增长,经济结构向高端迈进的态势明显。消费对经济增长拉动作用增强,前三季度最终消费对经济增长的贡献是48.5%,比资本形成总额贡献率高7个百分点左右,整个经济再平衡的态势比较明显。

“经济结构调整效果明显,经济增长的质量和效益有所提高,经济社会向消费型社会转变的步伐加快,但是这种转变对钢材的需求强度在下降。”张长富表示,经济增速下滑与钢材需求强度下降叠加,造成了前三季度钢材表观消费量难以增长,在产量增加的现实情况下,钢材市场供大于求的矛盾异常突出。

尽管钢材消费强度下降,但是钢产量继续保持增长态势,全年钢产量预计超过8亿吨。据统计,今年前三季度,全国共生产粗钢6.18亿吨、生铁5.42亿吨、钢材8.39亿吨,分别比上年同期增长2.34%、0.38%和5.02%,增幅均大幅回落。累计平均日产226.37万吨,按此水平测算,2014年粗钢产量将为8.26亿吨。前9个月我国粗钢产量占世界钢产量的50.21%,比上年同期提高0.69个百分点。前三季度,中钢协会员企业粗钢产量4.95亿吨,同比增长1.58%,增速低于全国平均水平;9月份会员企业粗钢产量同比下降0.52%,会员企业控产量取得一定成效。

值得关注的是,今年以来我国钢材出口大幅增长,但进出口价差持续扩大。前三季度,全国出口钢材6534万吨,同比大幅增长39.3%;进口钢材1101万吨,同比增长5%,保持小幅增长;折合粗钢净出口5780万吨,同比增加约1900万吨。9月份出口钢材852万吨,环比增加76万吨,增长9.8%;进口钢材136万吨,环比增加19万吨,增长16.2%。前三季度钢材进口均价为1246美元/吨,同比增长37美元/吨;出口均价783美元/吨,同比下降74美元/吨;进出口价差扩大到463美元/吨,进出口价差仍在加大。

张长富表示,我国钢材出口大量增长,主要由于今年以来国内钢材价格大幅下跌,而国际市场价格下跌较少,国内外价差较大。

B 价格

钢价持续破百 钢铁主业艰难盈利

据统计,截至9月末,国内钢材综合价格指数(CSPI)为86.35点,连续第12个月低于100点,同比下降14.22点,降幅为14%,其中长材价格降幅大于板材价格降幅,均是2003年1月份以来的最低水平。进入10月份以来,价格继续下跌,10月17日钢材综合价格指数跌至86.15点,持续创出新低。据钢铁企业财务结算价格监测,9月份钢材平均结算价格环比下降108元,下降3.55%,降幅扩大2个百分点;累计同比下降314元/吨,降幅为9%。

受累于跌跌不休的钢价,整个钢铁行业依然处于盈亏边缘。前三季度,重点统计钢铁企业实现销售收入27172.4亿元,同比下降0.22%;实现利税796.5亿元,同比增长15.9%;实现利润192.8亿元,增长71%。累计亏损面25%,同比下降6.82个百分点;亏损额80.86亿元,同比下降29.6%;销售利润率为0.71%,同比提高0.3个百分点。

值得一提的是,从利润构成情况来看,9月份当月重点钢铁企业主营业务利润环比有所下降,前三季度主营业务继续保持盈利。然而,企业资金方面持续趋紧。前三季度大中型钢铁企业期间费用同比增长7.48%,其中财务费用同比增长22.9%。应收应付账款均大幅增长,其中应收账款同比增长16.8%,应付账款同比增长10.97%。

钢铁行业主业“艰难”盈利,也与铁矿石价格持续下跌密切相关。前三季度,国内铁矿石原矿产量11.23亿吨,同比增加7586万吨,增长7.2%,其中9月份国内铁矿石产量为1.37亿吨,同比下降0.36%,国内铁矿石出现减产。前三季度,进口铁矿石6.99亿吨,同比增长16.5%,其中9月份进口铁矿石8469万吨,环比增加981万吨,增长13%。

同时,进口铁矿石港口库存自5月份达到峰值后,6月、7月、8月、9月连续4个月出现小幅下滑。9月末港口库存为1.107亿吨,较年初仍增长约2334万吨,较去年同期增长约3836万吨。

令人关注的铁矿石价格整体保持下跌走势,前三季度进口均价为108美元/吨,同比下降21.7美元/吨。9月份铁矿石进口平均价格88.5美元/吨,环比下降2.3美元/吨,9月下旬跌破80美元/吨。

C 库存

社会库存减少 钢铁投资继续下降

据统计,10月份,全国22个城市5大品种钢材社会库存为931万吨,环比下降38万吨,连续7个月保持下降,但下降幅度逐步趋缓。从主要钢材品种看,除热轧板卷外其它钢材库存均在下降,其中线材和螺纹钢库存减少量较大。从主要地区看,除西南和华北外库存均在下降,其中华南库存下滑量较大。据钢铁协会统计,10月上旬会员企业产量比9月下旬增加18万吨,但同期会员企业钢材库存增加78万吨、粗钢库存减少10万吨,表明目前钢厂销售仍然存在一定困难。

另据统计,今年以来,钢铁工业固定资产投资进一步下降。前三季度,钢铁工业(包括黑色金属矿采选业、炼铁业、炼钢业、钢加工业,扣除了铸造业和铁合金业)完成固定资产投资3998.68亿元,同比下降4.35%。其中,炼铁业固定资产投资同比大幅下降25.6%,钢加工业同比下降6.4%,炼钢业同比下降11.2%,只有黑色金属矿采选业投资仍然保持增长,同比增长6.4%。

在钢铁投资中,民间投资占比有所提高。前三季度,黑色金属冶炼及压延加工业完成投资3599亿元,同比下降5%,其中民间投资占比80.4%,同比提高2.82个百分点。黑色金属矿采选业完成投资1344亿元,同比增长6.6%,其中民间投资占比89.5%,同比提高6个百分点。

D 出口

钢价回升乏力 钢材出口或超8000万吨

张长富表示,前三季度全社会就业情况稳定,已经提前完成新增1000万就业岗位的年度目标,即使经济增长略低于全年目标,政府出台重大刺激政策的可能性也不大,四季度经济下行压力依然较大。下游行业中,房地产市场持续冷淡,虽然大部分限购城市都已松绑,但成交量并未迅速上升,从新开工面积以及土地购置面积等指标看,房地产行业复苏仍需时日;汽车产量虽保持增长,但主要用国产钢材的自主品牌乘用车市场占有率持续下降;机械工业订单增长乏力,存在下行压力,其中工程机械、重型机械产品增势低迷,农机行业产量逐月下降;家电行业表现低迷,冰箱、洗衣机销量下降,家用制冷、清洁电器、厨房电器的库存均达到历史高点。

下游行业需求增长乏力,钢材价格恐怕难以回升。前三季度全国粗钢表观消费量约5.6亿吨,同比减少516万吨,下降0.9%,而粗钢产量保持高位,同比增长2.34%,市场供大于求矛盾依然突出。

“9月份钢材出口再度回升,预计四季度保持稳定,今年钢材出口突破8000万吨已成定局。”张长富表示,但是大量低附加值产品出口必将带来贸易摩擦增多,从而影响产品继续出口,并且出口低附加值产品不符合我国当前经济发展需要,必将带来出口政策调整。

在他看来,以目前的产品结构大量出口消化国内过剩产量并不是长久之计。随着市场竞争日趋激烈,钢厂要坚持没有边际贡献不生产,低于成本不销售,不付款不发货的原则,切实控制产能释放,将供求关系恢复到合理水平,步入良性发展轨道。

张长富特别提醒,经济增长“新常态”对钢铁行业影响深远,除了经济增速下滑,经济增长对钢铁需求强度下降的影响将更大,两方面因素叠加导致了今年以来钢材需求增长乏力,这种情况将成为常态。为此,钢铁企业要主动适应新常态的经济增长方式,尽快实现由量变到质变的蜕变过程,一方面主动控制产量释放,另一方面提升产品质量和品种档次,不断满足日益提高的下游用户新需求。

同时,煤炭、铁矿石价格近期出现止跌回升态势,但其供大于求的基本面并未改变,企业应采取有效措施,控制采购节奏,避免集中大量补库,防止人为抬高煤、矿价格。“铁矿石期货价格对现货价格的影响与引导作用逐渐发挥,钢厂在采购前要多关注期货市场走势,增强价格波动预判,尽量规避价格风险。”张长富说。

此外,近期企业负债率下降,银行借款减少,表明企业在控制债务规模、提高资金使用效率方面有些效果,但是企业产成品资金占用、应收应付账款继续上升,企业应合理控制产量释放,加强资金管控,防范资金风险。

为应对当前钢铁行业低迷形势,太钢在大幅调整产品结构,生产高端、高附加值产品的同时,全力提高钢材发运效率和机车车辆静载重水平,降低物流运输成本,提升了物流运转速度。

本文由五岳安全阀整理,转载请注明出处:https://www.chinasafetyvalve.com/

未知来源

免责声明:商媒在线所提供的信息及图片除原创外,有部分资讯和图片从网络等媒体收集而来,版权归原作者及媒体网站所有,商媒在线力求保存原有的版权信息并尽可能注明来源;部分因为操作上的原因可能已将原有信息丢失,敬请原作者谅解,如果您对商媒在线所载文章及图片版权的归属存有异议,请立即通知商媒在线,商媒在线将立即予以删除,同时向您表示歉意!

相关推荐

最新资讯

把脉动脉粥样硬化防治——2025 动脉粥样硬化健康论坛(康欣口服液防治专场)京城论剑

04-02

487

2025凯士比中国渠道伙伴大会圆满落幕

04-02

266

上海巧旭特种磁力泵成功出口俄罗斯 助力高温高压工况应用

03-26

755

上海巧旭定制高温高压磁力旋涡泵 助力去离子水精密输送

03-25

1251

从社区温度到商业热度:小红书如何打造共生增长的内容生态

03-24

1232

上海巧旭定制磁力多级泵成功发货 助力轮船甲醇输送

03-24

437

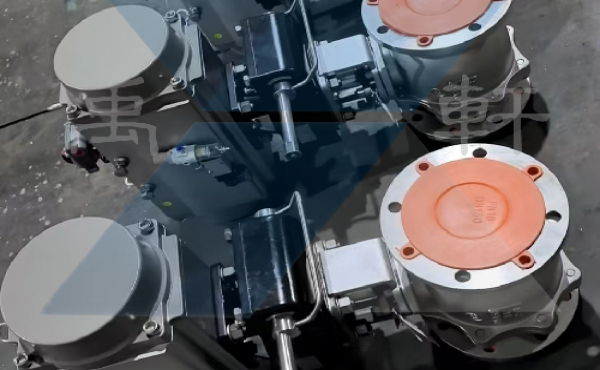

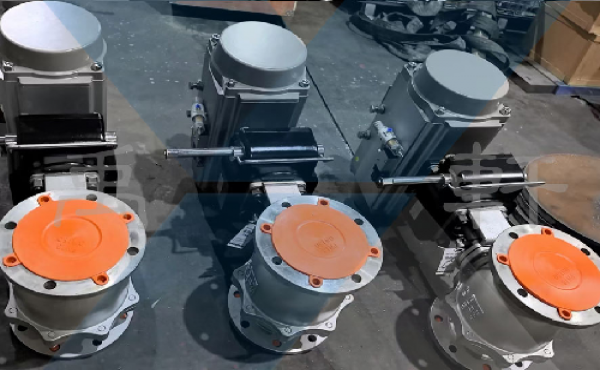

上海禹轩QDX3-D12二级电动蜗轮箱准备交付山东钢铁安装DN1600蝶阀配套

03-22

514

上海禹轩Q341F-16RL-DN250手动不锈钢球阀 石油化工行业介质*产品

03-22

944

J41W-16P-DN100不锈钢截止阀:赋能湖南怀化新能源项目,构筑绿色能源新篇章

03-22

342

上海禹轩Q944F46-16P-DN150衬氟三通球阀交付安庆化工园区新材料项目

03-22

495

J41W-16P-DN50不锈钢截止阀发往神木 上海禹轩助力惠宝煤业能源建设

03-22

1085

全球医疗版图重构!CMTF国际医疗旅游暨功能医学大会4月上海重磅启幕!

03-21

1072

上海禹轩Z41W-25P-DN200不锈钢闸阀交付保山余热循环泵房,助力能源高效利用

03-20

508

上海禹轩Z41H-40C-DN150法兰闸阀助力昆明制糊厂循环水系统升级改造

03-20

697

上海禹轩QDX3-D6电动蜗轮箱国交付神华能源石圪台煤矿450蝶阀配套

03-20

539

上海禹轩J41W-16P-DN250不锈钢截止阀准备交付陕西粗苯加氢精制项目

03-20

551

4.17~18日与您相约潍坊滨海云门国际风筝放飞场,两项重磅活动即将开幕!

03-20

764

上海禹轩Q641F46-16P-DN65衬氟气动0型切断球阀助力内蒙化工行业转型升级

03-20

321

上海禹轩Q6B41F46-16P-DN40衬氟气动0型切断球阀助力抚顺化工建设

03-20

597

上海禹轩Q641F46-DN200衬氟气动0型切断球阀交付鄂州石油化工板块项目

03-20

642

综合资讯

综合资讯 企业资讯

企业资讯 泵阀机电

泵阀机电 机械设备

机械设备 仪器仪表

仪器仪表 钢铁冶金

钢铁冶金 五金家电

五金家电 家居建材

家居建材 水利环保

水利环保 石油化工

石油化工 食品酿造

食品酿造 农林牧渔

农林牧渔 服饰穿戴

服饰穿戴 招商加盟

招商加盟 产经新闻

产经新闻 财经资讯

财经资讯 楼市房产

楼市房产 旅游频道

旅游频道 汽车频道

汽车频道 餐饮美食

餐饮美食 医美健康

医美健康 文化教育

文化教育 品牌人物

品牌人物 热搜资讯

热搜资讯 智能科技

智能科技 营销电商

营销电商 展会报道

展会报道