山东华鹏易主谋转型 赫邦化工将实现重组上市

2022-10-22 15:59:06 sunmedia 1997

停牌近两周后,山东华鹏重大资产重组预案10月21日晚间揭开“面纱”:置入标的、主营变更,控制权易主,东营市赫邦化工有限公司(简称“赫邦化工”)欲借此番“组合拳”,实现重组上市。

预案显示,山东华鹏拟以4.7元/股发行股份及支付现金方式购买山东海科控股有限公司(简称“海科控股”)持有的赫邦化工100%股权,交易完成后,赫邦化工将成为上市公司的全资子公司。

与此同时,交易方案中还包括募集配套资金。据披露,本次交易的现金支付比例不超过15%,交易对方的股份、现金支付的具体比例和支付数量尚未最终确定。山东华鹏拟采用询价方式非公开发行股份募集配套资金,募资在扣除发行费用后拟用于支付本次交易现金对价、标的公司在建及拟建项目建设、补充上市公司流动资金或偿还债务等。

此前,海科控股并未持有山东华鹏股份。10月21日,海科控股与公司股东张德华签订股份转让协议,拟协议受让后者所持无限售条件流通股7785.31万股股份,占公司总股本的24.33%。转让总价款为5.52亿元,转让单价为7.09元/股。上述股权转让实施完毕后,海科控股将成为上市公司控股股东,公司实际控制人也将由山东省人民政府变更为杨晓宏。

值得一提的是,上述老股转让与资产重组相互独立、不互为前提。交易完成后,海科控股持有的股权比例将进一步增加。根据重组管理办法的相关规定,本次交易预计构成重组上市。

山东华鹏同日公告,公司已与山东发展投资控股集团有限公司(简称“山发控股”)签署了资产出售协议。如公司在前述重组交易获得证监会核准/注册时,未找到合适的意向购买方,则拟向山发控股出售公司于该时点公司持有的剩余全部资产、负债及权利。

资料显示,山东华鹏原主营业务为玻璃制造与地理信息产业。截至2022年6月末,公司资产负债率为69.4%。2019年至2021年及今年上半年,公司扣非净利润分别为-1.02亿元、-8972.95万元、-3.61亿元与-1.11亿元。在原有业务发展前景不明确的背景下,公司正积极寻求业务转型。

而有望置入上市公司的赫邦化工,其主营业务为烧碱、环氧氯丙烷与盐酸羟胺等化学产品的研发、生产与销售,目前拥有20万吨/年离子膜烧碱项目、3万吨/年甘油法环氧氯丙烷项目、5000吨/年盐酸羟胺项目、5000吨/年氯化氢(无水)项目四套生产装置。公司产品在食品、纺织、消毒防疫、染料、制造业、选矿剂等多个行业均有应用。

山东华鹏表示,在完成赫邦化工的置入、现有业务的对外处置后,公司将实现主营业务的转型,未来围绕“氯碱-环氧氯丙烷-环氧树脂”绿色循环产业链,继续做大、做强、做精,并充分发挥现有资源优势,面向新能源、新材料方向布局发展。此次重组有利于上市公司探索新业务转型、寻求新利润增长点,有利于提升上市公司盈利能力和综合实力。

来源: 上海证券报

商媒在线

上一篇:

石油巨头“大手笔”布局新能源产业

下一篇:

2030年我国化工产值将占全球半壁江山

免责声明:商媒在线所提供的信息及图片除原创外,有部分资讯和图片从网络等媒体收集而来,版权归原作者及媒体网站所有,商媒在线力求保存原有的版权信息并尽可能注明来源;部分因为操作上的原因可能已将原有信息丢失,敬请原作者谅解,如果您对商媒在线所载文章及图片版权的归属存有异议,请立即通知商媒在线,商媒在线将立即予以删除,同时向您表示歉意!

相关推荐

最新资讯

上海禹轩316Ti、317L、347、310S奥氏体不锈钢阀门应用工况

12-22

269

上海禹轩2205 2507 S32760双相钢球阀,闸阀,截止阀,止回阀应用场景

12-22

284

上海禹轩 Z41Y - 150LB - DN100 - 2205 双相钢闸阀在荆门焦化装置中的应用

12-22

349

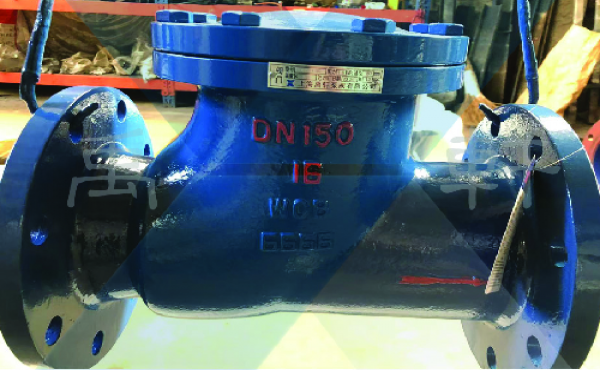

HQ41X-16C-DN150球形止回阀在盐城建工环境水务管道更换中的应用

12-22

208

远大阀门“数字车间”赋能智能制造,推动行业革新

12-20

1036

利欧泵业斩获2024智慧水利AAA级认证,推动行业智能化升级

12-20

704

苏盐阀门连获三项殊荣,再次登顶盐城民营企业榜单

12-20

742

莱德管阀“自密封阀门”入选山东省第八批省制造业单项*

12-20

431

北京航天动力研究所“高温气冷堆一回路压力泄放系统先导式安全阀”通过核能行业协会科技成果鉴定

12-20

1095

吉阳区多措并举做好水生态环境治理工作

12-20

135

册亨县新花水库工程顺利通过竣工验收

12-20

611

廊坊市实施多项道路与排水设施建设,推动市政发展

12-20

931

青岛提前三年完成49.82公里雨污合流管网改造,助力城市水环境治理

12-20

860

宝钢股份*AI连铸模型在2号连铸机正式投运,提升智能制造能力

12-20

891

包钢股份新建150吨RH精炼炉投产,推动钢铁产品高端化转型

12-20

397

河南钢铁安阳基地成功研发7Ni钢和9Ni钢,迈出高端板材新步伐

12-20

363

方大特钢创新研发“电子汽车衡可调间隙防撞限位装置” 获得实用新型专利

12-20

807

惠生清洁能源中标尼日利亚FLNG项目 FEED合同

12-20

241

浙江宁波石化基地全面升级 成为我国*石化产业集群

12-20

494

我国*工厂化海水制氢项目落地青岛 推动绿色氢能产业发展

12-20

645

综合资讯

综合资讯 企业资讯

企业资讯 泵阀机电

泵阀机电 机械设备

机械设备 仪器仪表

仪器仪表 钢铁冶金

钢铁冶金 五金家电

五金家电 家居建材

家居建材 水利环保

水利环保 石油化工

石油化工 食品酿造

食品酿造 农林牧渔

农林牧渔 服饰穿戴

服饰穿戴 招商加盟

招商加盟 产经新闻

产经新闻 财经资讯

财经资讯 楼市房产

楼市房产 旅游频道

旅游频道 汽车频道

汽车频道 餐饮美食

餐饮美食 医美健康

医美健康 文化教育

文化教育 品牌人物

品牌人物 热搜资讯

热搜资讯 智能科技

智能科技 营销电商

营销电商 展会报道

展会报道